2023-03-03 , 7810 , 104 , 258

美国股神沃伦巴菲特致股东公开信--1967年:伯克希尔公司迎来了第一个十年-2

私人拥有的普通股投资

自从 1965 年年中以来,我们就已经开始购买一家售价远远低于其价值的证券。我们希望我们将最终投入一千万美元或更多的钱。该公司经营的不同的几种生意都是我们可以了解的,我们也可以通过公司的竞争者、供货商、前雇员等等了解公司的竞争优势和劣势。该股票所面临的奇特的市场情况让我们希望可以在不干扰其股价的情况下耐心地买入足够分量的股票。

在 1965 年年末我们投资了$1,956,980,其市场价值为$2,358,412,即$401,432贡献到了 1965 年的盈利当中。之后由于股价上升,我们并未买到符合预期的分量,且在 1966 年有另一家我们从来没听说过的第三方对该公司提出了股权收购,于是我们只好将其卖出,总共实现的收益为$1,269,181。

我想说的是,虽然实现的收益对 1966 年的业绩产生了正面的影响,但是如果我们能够有机会继续以一个很低的价格买入更多的股票,那么总体而言我们将在未来实现更多的收益。价格被低估的普通股投资 我们在这一部分的投资取得了史无前例的好成绩,这主要归因于其中一笔在 1965 年年底和1966 年年底都占我们投资额度最大的一笔投资的表现。在1964-1966 年三年中,这笔投资都持续地战胜了道琼斯指数。也正是因为这笔投资的吸引,我才在 1965 年的 11 月声称我们 可能将净资产的 40%都投入到某一只证券上。我们也在其上花费了相当的努力,以对其方 方面面进行评价,并对我们认为其优于其它的投资机会的假设进行检验。这种持续地评估和对于不断变化的各个投资标的的价格的比较对于我们的投资运营来说是至关重要的。

当然如果未来我们能够告知各位我们对于价格被低估的普通股的投资组合是由分布于 10 个

不同的产业中的 15 只股票组成的,并且他们都跑赢了市场,那我无疑会感到更加高兴。但 我们确实没有这么多的好点子。正如上面我说过的,我们会不断地将我们的新点子与旧点子进行比较,而只要我们认为就目前的情况而言新点子不会取得比旧点子更好的业绩表现的话,我们就仍将维持原有的投资。这种情况产生的另一个副产品则是:我们的每个年度已实现的收益部分占资产的比例将会比合伙企业成立之初(那时我们拥有源源不断地好点子)时 要少得多。

我们在这一部分投资的集中性将会导致我们的业绩存在大幅波动的可能。而有时候这种波动可能会令人感到相当的不愉快。这也就是为什么我觉得频繁地想各位回报我们的业绩表现将是一种愚蠢而且具有误导性地做法,尤其是对我们这种以长期收益为投资导向的生意而言。

因此,希望大家对我们未来可能出现的糟糕的收益情况做好心理准备,我个人是宁愿令我们的资产遭受短时期的不良表现而获得长期的良好表现的。

但是我亦不会让我们遭受永久性的本金损失——哪怕以此为代价可能令我们有机会获得长期的良好回报。未来的糟糕年份正好能被我们在 1965 年和 1966 年的良好业绩所抵消。

同时我们在资金的借贷方面亦是非常地保守,1966 年全年平均的银行借款不超过我们资本 金的 10%。

最后对该部分投资的一点补充。我们在 1966 年的晚春开始买入一只股票,我们大概才买入了 160 万美元时,它的价格突然快速上涨,而导致我们最终只好卖出这只股票并获利约 73 万美元。这一投资结果对我们今年的业绩有正面的贡献,但就长期而言则对我们不利——我们损失了一个可能在长期获得更大收益的机会。

对于 WORKOUTS

我们这部分的投资因为利用了借贷资金而取得了更高的净资产收益率。值得注意的是在上半年我们的平均投入为$7,870,151,而收益仅为可怜的$16,112。大家可以想象出下半年我们在这部分的投资收益是多么的惊人。

在之前的年份中,我们有时会将净资产的 30-40%都投入到这一部分来,不过未来可能不太 可能再度出现上述情况。不过我们仍然能够期盼将来我们在这一部分所投入的适量的资金会取得令人满意的回报。

其它杂项

我们对巴菲特合伙企业都有着超出了一般学术性质的兴趣。在 1967 年 1 月 1 日,我 们企业的员工,我,我们的配偶和孩子们在公司的投资金额已经超过了一千万美元。对就我自己的家庭来说,我们投入合伙企业的钱超过了我们净资产的 90%。

1966 年上半年

在 1966 年上半年,道琼斯工业平均指数从 969.26 下降为 870.10。考虑到获得的 14.70的红利,总体的道琼斯收益为-8.7%。

上半年我们的收益为 8.2%,达到了我的目标(但这并非是我的预测!)。我们的这种收益情况可以被认为是不正常的。我们从事的生意的特点是,长期而言我不会让你们任何人失望,但是短期我则有可能让你们忍受负面的结果。

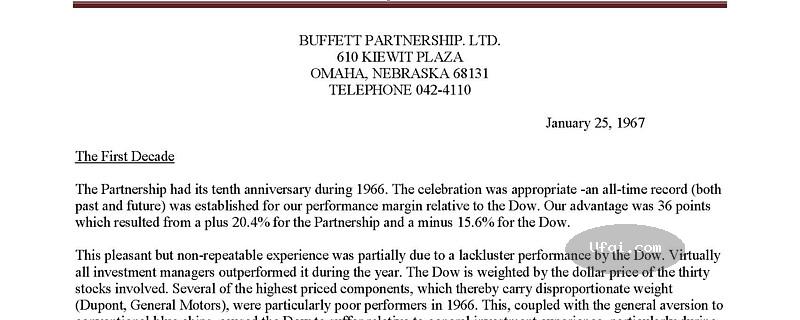

Overall Results Partnership Limited Partners’

Year From Dow(1) Results(2) Results(3)

1957 -8.4% +10.4% +9.3%

1958 +38.5 +40.9 +32.2

1959 +20.0 +25.9 +20.9

1960 -6.2 +22.8 +18.6

1961 +22.4 +45.9 +35.9

1962 -7.6 +13.9 +11.9

1963 +20.6 +38.7 +30.5

1964 +18.7 +27.8 +22.3

1965 +14.2 +47.2 +36.9

1st half 1966 -8.7 +8.2 +7.7

Cumulative results +141.1 +1028.7 +641.5

Annual compounded rate 9.7 29.0 23.5

Hochschild,Kohn&Co.

在上半年我们以及两位在企业中拥有 10%股份的合伙人联手买下了 Hochschild,Kohn&Co

的全部股份。这是一家巴尔的摩的私人百货公司。这是我们合伙企业第一次以谈判的方式买下整个生意。虽然如此,买入的原则并没有任何改变。对该生意价格的定量和定性的衡量都照常进行,并严格按照与其它投资机会同样的准绳进行了估价。HK(以后就这样叫它,因为我也是直到交易完成后才知道该公司的确切发音)从各个方面满足了我们的要求。

无论是从生意还是私人交往的角度来说,我们都拥有一流的人才来打理这桩生意。如果没有优异的管理,即便价格更加便宜,我们也不见得会买下这个生意。

当一个拥有数千名雇员的生意被售出时,想要不吸引一定的公众注意是不可能的。然而希望你们不要以公众新闻的报道来推断该生意对合伙企业的影响。我们有超过五千万美元的投资,绝大部分都投资在二级市场上,而 HK 的投资只占了我们净投资额的不到 10%。在对于二级市场的投资部分,我们对于某只证券的投资超过了我们对 HK 投资额度的三倍还多,但是这项投资却不会引起公众的注意。这并不是说对于 HK 的投资就不重要,它占我们投资额 10%比例就说明它对我们而言是一项重要的投资。但是总体而言它只是我们全部的投资的冰山一角而已。

到年底我准备用购买成本加上自购买后它产生的盈余作为我们对它的估值。这项评估方法将一直被执行,除非未来发生新的变化。自然地,如果不是因为一个吸引人的价格,我们是不会买入 HK 的。因此一个基于我们购买价格的估值事实上低估了 HK 的价值,不过这仍然是最为客观的一个评价方法。我们所有的投资所拥有的价值在我眼中都是被低估了的,否则我们就不会持有它们了。

市场预测

我之前已经说过:“我并不从事对市场情况和行业境况进行预测的生意。如果你认为我具有这种能力,或者你认为这对于投资而言是重要因素,那你就不应该仍然留在我们合伙企业中。”

当然我的上述评论可能收到各方面的质疑和攻击。但是我也相信其中我想表达的意思是被大多数合伙人接受的。当我们买入或者卖出股票的时候,我们心想的并不是市场将会怎么样, 而是公司将会怎么样。股票市场将会在很大程度上决定什么时候我们是正确的,而我们对公司的分析的准确性则将在很大程度上决定我们是否是正确的。

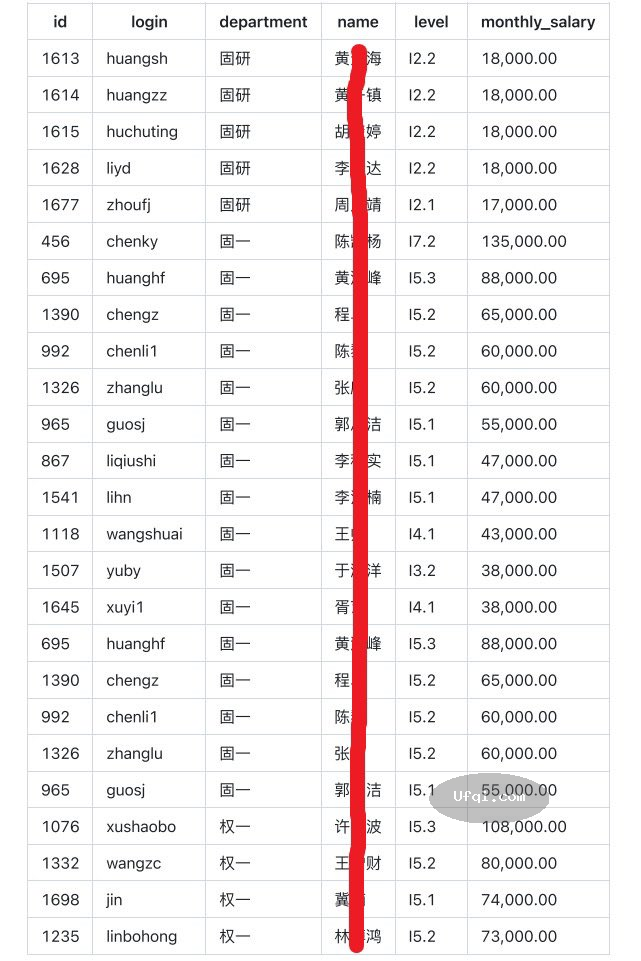

UfqiLong

换句话说,我们关注的重点是应该会发生什么而不是它应该在什么时候发生。

对于上述的百货店生意,我可以确定的是它 12 月的生意会比 7 月的生意要好(你看我是不是已经对于百货行业有了非常深刻的认识?毕竟我曾经在小时候就在我祖父的小百货店里以$0.75 每小时的薪酬工作过一段时间)。

真正重要的是今年的 12 月的情况是否要比去年的情况好,而我们对于未来的每一个 12 月份就做出了怎样的计划。但是对于我们的总体投资组合而言,我则完全无法预计 12 月份是否会比 7 月份要好,我甚至无法预计 12 月份是否会发生重大的损失。而有时候事情确实会这样发生。我们的投资组合可不管地球需要 365 又四分之一天才能绕太阳一周,它们也完全不会考虑到我每年在地球绕完一周的时候都需要向各位合伙人提交一份这样的报告。

我之所以再一次提出这个关于市场预测的概念是因为自从道琼斯指数从 2 月份的高点 995

点下跌至 5 月份的 865 点时,我接到了几个合伙人的电话,声称他们认为股票的价格仍会进一步下跌。此情况让我的脑中瞬间产生了两个疑问:

1)如果他们知道 2 月份道琼斯就会持续下跌至 5 月份的低点,那他们为何不早一点告诉我呢?

2)如果他们在 2 月份的时候不知道指数会一直下跌到 5 月份的低点,那他们为何又会知道 5 月份之后指数会继续下跌呢?另外也有几个电话建议我应该卖出我们所有的股份并等待,直到市场的情况更加明晰。

请允许我在此再度声明两点:

1)未来对于我而言永远是看不清楚的;

2)似乎从未有人在市场上涨 100 点之后打电话给我,声称未来的市场行情可能难以看清。

我们不会将我们持有的证券以一个被低估的价格抛售,即便某个星象学家声称市场将会下降,而且总有些时候他们的预测是正确的。

我们也不会以一个已经合理反映了公司股票价值的价格买入任何股票,哪怕有专家声称市场将会上涨。有哪个人在购买私人公司的时候是根据股市的上涨或是下降的趋势做出购买决定的呢?随着市场的上涨或下降,公司的核心价值并未见得会有很大的改变,我们所要做到就是利用市场的非理性而获利。

详细相关的论述可以参见格雷厄姆《聪明的投资者》一书的第二章,我认为这一章的内容比目前任何的其它投资论述都更为重要。

沃伦巴菲特

1967 年 1 月 25 日

🔗 连载目录

🤖 智能推荐