2023-03-30 , 8276 , 104 , 144

美国股神沃伦巴菲特致股东公开信--2005年

致伯克希尔·哈撒韦公司的全体股东:

经结算本公司2004年的净值增加83亿美元,A股或B股每股的帐面净值增加10.5%,累计自现有经营阶层接手之后的40年以来,每股净值由当初的19元成长到目前的55,824美元,年复合成长率约为21.9%*。

真正重要的是实质价值,而不是帐面净值,而好消息是,在1964年到2004年期间,Berkshire已经从一家原本摇摇欲坠的北方纺织公司,蜕变成一个跨足各个产业的大型集团,其实质价值大幅超越帐面净值,可以这样说,

40年来实质价值的成长率甚至远超过帐面净值21.9%的成长率,

(想要对实质价值以及本人与查理孟格经营Berkshire的原则有更多的了解的人,我建议大家阅读73页的股东手册)。

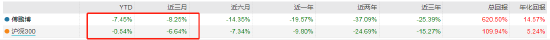

虽然帐面净值并非完美,但仍不失为衡量实质价值长期成长率的有效工具,当然单一年度净值的表现与S&P 500指数的比较(相关比较参阅首页),其意义已不若以往,

主要原因在于我们股票投资部位,(含可转换特别股在内),占我们净值的比重已大幅下降,从1980年代早期的114%,到近年50%不到,也因此股市波动对于我们净值影响的程度也大不如前。

不过即便如此,Berkshire相对于S&P长期的表现还是顶重要的,因为股东们现在可以非常低的手续费买到指数型基金,间接投资S&P,因此除非在往后我们能够以高于S&P的速度累积每股实质价值,否则查理跟我就没有存在的价值。

去年Berkshire的帐面净值仅增加了10.5%,略低于S&P 10.9%的报酬率,这种平庸的表现与我们旗下经理人完全无关,一如往常,他们已分担了许多重担,我给他们的指示相当简单明确,以继承自家百年老店的心来经营事业,而他们大多都照办,并把多余的资金送回奥玛哈交由我运用。

去年是我没有做好份内的工作,我本来希望能够谈成几个数十亿美元的购并案,好让我们能够再增加稳定的盈余创造能力,可惜我一事无成,

此外我也找不到什么股票可以买,

就这样到年底Berkshire帐上累积的高达430亿美元的约当现金,真伤脑筋,

明年查理跟我会更努力地将这些闲置资金转化为较吸引人的资产,

不过我们实在是不敢打包票。

从另一方面来说,2004年的股市表现确实不错,如果你看看自六O年代以来的35年间,你会发现投资人的报酬率,含股利在内,年平均高达11.2%,(这远高于未来我们预期可获得的报酬率),但如果看看最近几年的报酬率,你会发现在2004年以前只有一年达到以前的水准,所以说去年看起来正常的报酬可以说是特例。

*1在年报中所谓的每股数字系以A级普通股约当数为基础,这是本公司在1996年以前流通在外唯一的一种股份,B级普通股则拥有A级普通股三十分之一的权利。

过去35年来,美国企业创造出优异的成绩单,按理说投资人也应该跟着获得丰厚的回报,只要大家以分散且低成本的方式搭顺风车即可,事实上指数型基金同样可以达到这样的目的,

但为什么实际上大多数投资人的绩效却惨不忍睹呢?

我认为这其中主要有三个原因,

第一是交易成本太高,投资人的进出往往过于频繁,或者是花太多费用在投资管理之上,

第二、投资决策往往基于小道消息而非理性量化的企业评价,

第三,潜尝辄止的方法加上错误的介入时点,如在多头上涨多时的高点才介入,或是经历一阵子的盘底走势后低档退出,

投资人必须谨记,过度兴奋与过高的交易成本是其大敌,而如果大家一定要投资股票,

我认为正确的心态应该是当别人贪婪时要感到害怕,当别人害怕时要感到贪婪。

部门绩效

身为管理者,查理跟我设身处地的为大家着想,希望自己能够提供给各位所有重要的财务信息与看法,虽然随着Berkshire的规模日益庞杂,要兼顾简洁与明了的困难度大大提高,

因为我们有些产业的性质截然不同,这代表将所有数字混在一起的大杂烩,对于分析一点用处都没有。

因此在接下来的报告中,我们将按产业别分类列示各产业的资产负债表、盈余数字以及我们的看法,我必须让各位了解除非在极少数的情况下,我们尽量避免对外举债,同时我们也不会塞给你一大堆对于分析Berkshire实质价值没有帮助的数字,因为这样做反而会模糊了焦点。

受管制的公用事业

经由持股80.5%(按完全稀释基础计算)美中能源控股公司,我们拥有众多公用事业的权益,其中主要的项目包括(1)拥有370万用户,英国第三大的电力公司约克夏电力以及北方电力(2)在爱荷华州拥有69.8万用户的美中能源公司(3)肯特河及北方天然等两条天然气输送管线,约占全美7.9%的天然气运能。

剩下的19.5%权益则由Berkshire三位合作伙伴所持有,他们分别是Dave Sokol及Greg Abel,他们是美中能源优秀的经理人,另外一位则是Walter Scott,他是我个人长期的好友,也是他引荐我投资这家公司的,由于美中能源公司受限于公用事业控股公司法(PUHCA)的规定,限制Berkshire的投票权最高只能达到9.9%,所以Walter他拥有绝对的控制权。

受限制的投票权使得我们仅能以相当简略的方式将美中能源的财务数字列入财务报表中,而无法将该公司所有的资产负债以及营收损益列入Berkshire报表,依照现行会计原则,我们只能按投资比例认列该公司的投资金额及损益,或许在不久的将来,PUHCA会被取消或是会计原则有重大变格,那么届时美中能源所有的财务数字就会被列入Berkshire的合并报表之中,当然也包含其大量的融资负债在内。

截至年底,Berkshire对于美中能源尚有14.78亿美元的次顺位借款,这笔借款将可使得美中能源在进行购并时,其它大股东不用再掏钱出来。此外藉由收取11%的利息, 一方面Berkshire可获得合理的报酬,另一方面我们的合伙人则可避免持股权益遭到稀释,但由于美中能源去年未进行任何重大的购并案,所以偿还了1亿美元的借款。

美中能源另外还拥有一项重要的非公用事业,那就是全美第二大不动产中介商-美国居家服务,不同于公用事业,这行业的景气波动相当的大,但我们仍然对其抱予热烈的期待,我们拥有一位优异的经理人-Ron Peltier,透过其经营及购并长才,正逐渐建立起一个房屋中介王国。

UfqiLong

去年居家服务总计搓合了598亿美元的交易案,较2003年又大大地成长了112亿,其中24%的成长来自于六件新的购并案,经由全美各地17个中介分支,他们全都保留原有公司名称,我们在18个州聘雇了18,000位业务人员,在往后的十年内,居家服务仍将藉由购并的方式继续大幅成长。

去年美中能源打销掉一项锌金属回收的重大投资案,该计划在1998年开始,并于2002年正式营运,由于地热发电产生的卤水含有大量的锌,而我们相信回收这些金属应该有利可图,近几个月来,回收运用在商业上似乎可行,但冶矿这行,就像是石油探勘一样,希望往往一再戏弄开发商,每当一个问题解决了,另一个问题马上又浮现,就这样一直拖到九月,我们终于举白旗投降。

我们的失败再度突显了一项原则的重要性,那就是别把事情搞得太复杂,尽量让事情简单化,这项原则广泛运用于我们的投资以及事业经营之上,如果某项决策只有一个变量,而这变量有九成的成功机率,那么很显然你就会有九成的胜算,但如果你必须克服十项变量才能达到目标,那么最后成功的机率将只有35%,在锌金属回收的这项合作案中,我们几乎克服了所有的问题,但一项无法解决的难题却让我们吃不完兜着走,套句矛盾的修饰语法,单一环结的连锁。

下表系中美能源营运成绩的明细表,2004年在其它项下有一笔7,220万美元的出售安隆应收帐款利益,这是两年前我们买下北方天然时连带进来的款项,Walter、Dave及我本人身为奥玛哈地区的子弟,把这笔意外之财视为战争赔款,以弥补当年Ken Lay违背承诺,硬将北方天然从奥玛哈迁到休斯顿的部份损失(相关细节请参阅Berkshire 2002年的年报)。

这里是中美能源营运成绩的一些数据:

收益:(百万美元)

(项目/类目) 2004 2003

U.K. utilities 326 289

Iowa utility 268 269

Pipelines 288 261

HomeServices 130 113

其他(净值) 172 190

锌工程中的损失 (579) (46)

企业息税前收益 605 1,076

除了伯克希尔的利息 (212) 225

伯克希尔公司次级债券利息 (170) (184)

所得税 (53) (251)

净收益 170 416

适用于伯克希尔的盈利* 237 429

欠其他公司的债务 10,528 10,296

欠伯克希尔的债务 1,478 1,578

*包含Berkshire赚取的利息收入(已扣除所得税),2004年为1.1亿美元;2003为1.18亿美元。

(未完待续, To be contd)

🔗 连载目录

🤖 智能推荐