2023-03-03 , 7809 , 104 , 134

美国股神沃伦巴菲特致股东公开信--1967年:我们迎来了第一个十年

1967 年 1 月 25 日 第一个十年

随着 1966 年的结束,我们的合伙企业也走过了第一个十年。今年的业绩用来庆祝我们的十周年是再合适不过了——我们超过了道琼斯指数 36 个百分点,今年我们的收益是 20.4%而道琼斯指数则是负的 15.6%。

当然今年的情况也有些特别,实际上今年大多数的基金经理都战胜了道琼斯指数,主要原因是代表道琼斯指数的 30 只蓝筹股的价格出现了大幅的下跌,尤其是在最后一个季度。而其中的几家公司在 1966 年的业绩也确实是不寻常的糟糕。

Overall Results Partnership Limited Partners’

Year From Dow(1) Results(2) Results(3)

1957 -8.4% +10.4% +9.3%

1958 +38.5 +40.9 +32.2

1959 +20.0 +25.9 +20.9

1960 -6.2 +22.8 +18.6

1961 +22.4 +45.9 +35.9

1962 -7.6 +13.9 +11.9

1963 +20.6 +38.7 +30.5

1964 +18.7 +27.8 +22.3

1965 +14.2 +47.2 +36.9

1966 -15.6 +20.4 +16.8

On a cumulative or compounded basis,the results are:

Overall Results Partnership Limited Partners’

Year From Dow Results Results

1957 -8.4% +10.4% +9.3%

1957-8 +26.9 +55.6 +44.5

1957-9 +52.3 +95.9 +74.7

1957-60 +42.9 +140.6 +107.2

1957-61 +74.9 +251.0 +181.6

1957-62 +61.6 +299.8 +215.1

1957-63 +94.9 +454.5 +311.2

1957-64 +131.3 +608.7 +402.9

1957-65 +164.1 +943.2 +588.5

1957-66 +122.9 +1156.0 +704.2

Annual Com

pounded Rate 8.3 28.8 23.2

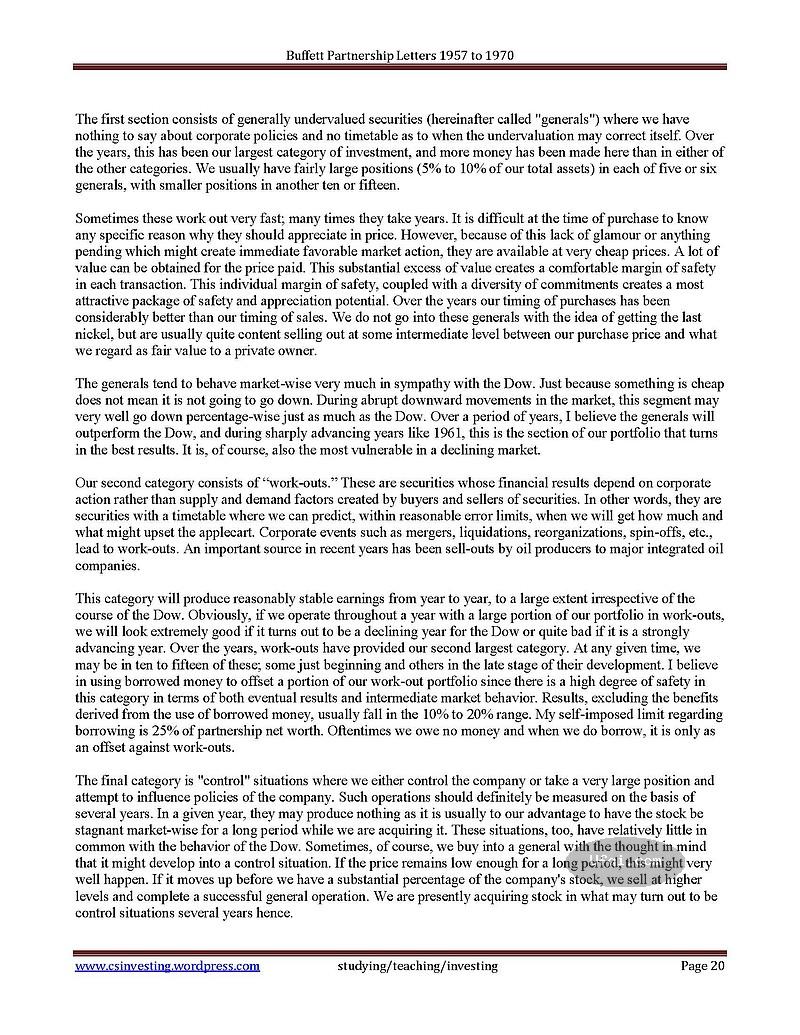

我们生意的境况 一个聪明头脑对以上的数据进行合理分析的结果很可能会导致错误的结论。头十年的结果并不能说明这种情况可能会在未来的十年中得到复制。同样的业绩也许会被某个以$105,100 起家的 25 岁的毛头小伙子复制,同时市场的情况还要能够一直合适于他的投资哲学从而使他能够靠执行这一投资哲学而获得成功。

而这种情况将不太可能被一个脑满肠肥的 36 岁的管理着$54,065,345 合伙人资金的人所复制,并且他脑袋中关于可以照此哲学执行的投资的点子都还不及 25 岁时的五分之一甚至十分之一。

Buffett Associates,Ltd.(我们合伙企业的前身)于 1956 年 5 月 5 日成立于密苏里西岸。初始的支持者包括我的四位家庭成员,3 个我的好友和$105,100 的启动资金。

在当时,以及在随后的几年中,为数不少的证券在以低于“对私人拥有者而言的合理价值”出售。我们也获得了不少的加油满意收益率的 WORKOUTS。当时我们面临的问题不是买什么,而是买哪个。因此我们往往持有 15 至 25 只证券,并充满热情地期待它们中的任何一个可能会给我们带来的惊喜。

而在近几年中,情况发生了很大的转变。我们目前发现只有很少的股票能够被我理解,并且具有足够的额度以便我们购买,同时亦能给我们在提供在长期中战胜道琼斯指数 10%的预期。在近几年中我们往往一年下来只能发现两三个投资对象符合上述标准。幸运地是有时我们充分地利用上了它们。虽然如此,在早期的岁月中,同样的努力往往能给我们带来数十个同样的投资机会。相比而言,三个新的因素出现了:

1)一个多少变化了的市场环境;

2)我 们的资金基数的扩大;

3)我们面临着更加激烈地竞争。

显而易见的是,基于几滴机会之水的生意将比基于一股稳定的机会之泉的生意要有着更加惨淡的前景。这种生意将会面临机会之水完全断绝的危险。

目前的状况将不会促使我进行我自认为在我能力以外的投资(我个人信奉的哲学不是:如果你不能征服他们,那就加入他们。

相反我信奉的是:如果你不能加入他们,那你就去征服他们。)。因此我不会投资那些含有不能被我理解的科技因素,而且这些因素对生意具有重大影响的生意。我对半导体和集成电路的了解程度就跟我对于一种叫做 chrzaszcz 的东西的交配习惯的程度一样(有兴趣的人可以去查一查,这是一种波兰的小虫子。如果你觉得对于读出它的名字有困难,你大可以把它念成 thrzaszcz)。

除此之外,我们亦不会跟随目前市场流行的一种投资风气,即尝试通过对市场波动而导致股票价格大于其商业价值来获利。此种投资方法在近年来也确实创造了实实在在的收益,并且这些收益往往是在短期获得的。

UfqiLong

关于这种投资技巧背后的坚固性我即无法否定也无法肯定。这种技巧并不能够完全获得我认识层面的认可(也许是我的偏见使然),同时与我的脾气完全背离。我不会将自己的钱通过这种方式进行投资,所以我也不会用你们的钱通过这种方式进行投资。

总而言之,我们将不会在一个很有机会出现人性的失误的投资方式中寻找利润,哪怕预期的利润非常诱人。

我可以向你们保证的是,我将会努力使得未来产生的每一滴机会之水都被得到最大的利用,如果有一天机会之水完全干涸,你们也将会在第一时间被告知,然后我们可能会对此做出新的选择。

对于 1966 年结果的分析

我们的四个投资种类在 1966 年都有良好的表现:

Category Average Investment Overall Gain

Controls $17,259,342 $1,566,302

Generals-Private Owner 1,359,340 1,004,362

Generals-

Relatively Undervalued 21,847,045 5,124,254

Workouts 7,666,314 1,714,181

Miscellaneous,including

DVANCE\d6U.S.Treasury Bills 1,332,609 (18, 422)

Total Income $9,390,677

**s:General Expense 483,976

Overall Gain $8,906,701

控制权投资

对于取得了控制权的公司的投资情况,在 1966 年主要有三方面的收益:

1)所拥有的公司在 当年所获得的利润;

2)在公开市场买入的被低估的我们拥有控制权的公司的股票;

3)我们 控制的公司所持有的证券的未实现增值。加在一起总共是$2,600,838。

由于在上一年的信中我已经提过的原因(注:即主要是未实现的增值部分不能计入当年的收益)。我们实际上在这一部分的账面收益只有$1,566,058。

幸运的是 1966 年我们有相对高的净资产比例投入在了实际的生意而非市场的股票上。同样的资金如果投在市场上的话将很可能意味着全年都将持续地发生损失。上述情况的发生并不是我有意为之,所以如果市场有了显著的上涨这一部分的投资将很可能会拖累我们的整体表现。

🔗 连载目录

🤖 智能推荐