2022-01-20 , 3599 , 104 , 241

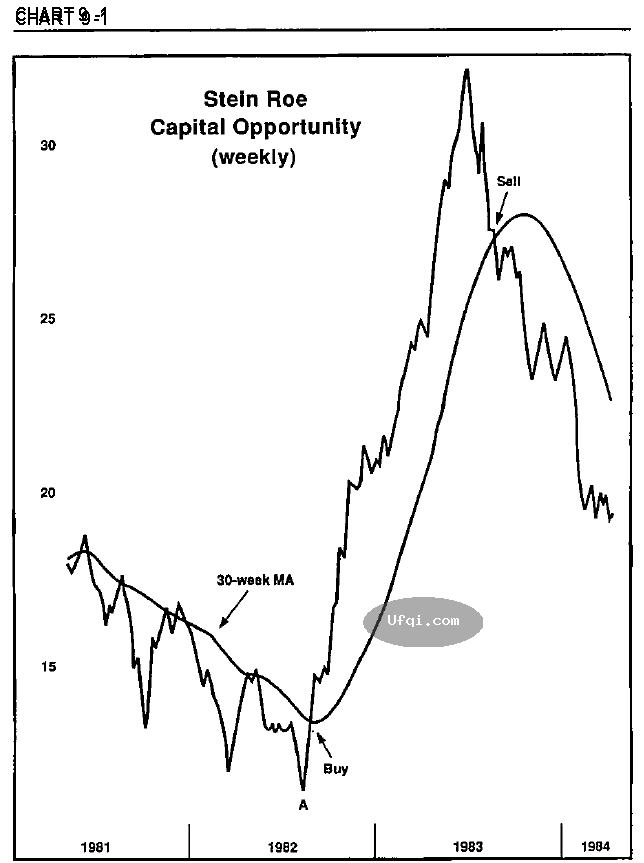

共同基金稍有变化的同一游戏

最近在转换基金游戏中增加了一个额外的选择。

当您购买共同基金时,您显然会获得基金经理目前偏爱的那些领域的多元化股票组合:汽车、化工、科技或其他领域。但是,假设您的技术工作表明某个特定群体已经准备好成为真正的佼佼者?没问题。您现在可以购买严格投资于某一行业的共同基金。虽然投资如此狭隘的基金显然比走更多元化基金的传统路线更危险,但潜在的回报要大得多!几家共同基金现已提供这些行业基金。这些资金的负担通常很低,但如果使用得当,这对取得优异成绩并没有太大的威慑力。

虽然肯定不是唯一提供这些行业基金的共同基金,但在我看来,富达基金拥有该领域最好、最完整的整体游戏计划。

首先,有大量基金可供选择(最后统计为 35 只),让您可以非常具体地了解行业。此外,虽然加入该计划需要支付 2% 的初始费用(如果您从资金家族中取出资金,则需要支付 1% 的费用),但这是一次性费用。只要您将资金保留在他们的行业基金计划中并转移,例如,从黄金转向技术(或者如果您根本不喜欢市场并进入他们的精选货币市场基金),您就不必支付再次收取 2% 的费用。当您清算行业资金时,您只需支付 25 美元的交易费。

在大笔资金上,这是微不足道的。此外,他们按小时为资金定价。因此,如果您在当天早些时候看到重要的走势,您不必像对待大多数其他基金那样等待收盘价(可能会更高)。对于您的 IRA 或养老基金以及部分交易基金来说,这是另一个很好的领域——尤其是在您没有时间查看个股的情况下。如果你在 1986-87 年的能源等成功领域归零,你的回报可能会非常好。

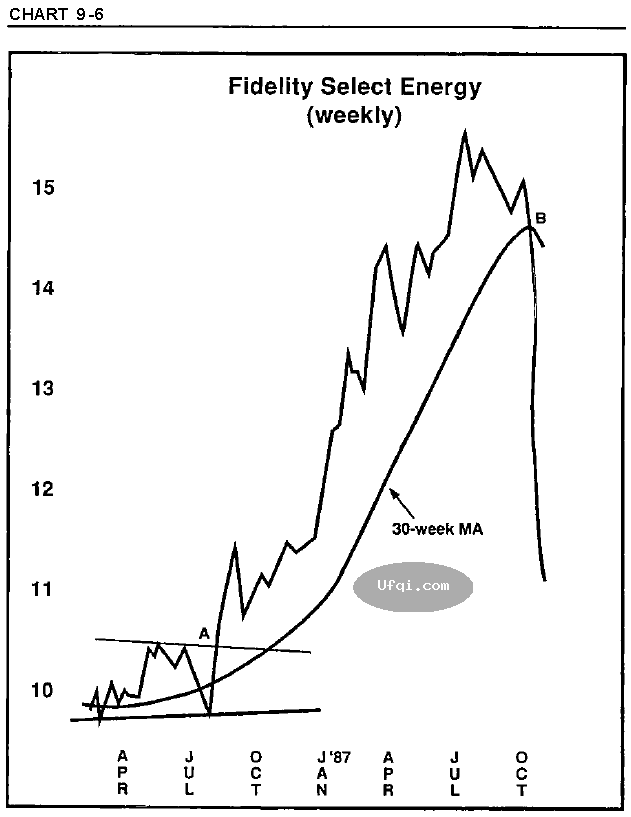

Fidelity Select Energy 在 986 年中期的图表 9-6 的 A 点给出了强烈的买入信号,当时它首次突破 30 周均线。当它开始第二阶段的上涨时,它突破了阻力位 10.40 美元。在接下来的 14 个月里,它一直处于看涨的第 2 阶段上升趋势中,最终在 1987 年 10 月上旬,就在崩盘之前发出了非常及时的卖出信号。

除了为您提供 35 个不同的市场板块供您选择之外,富达现在还提供八个(未来可能会增加)您可以卖空的板块基金。除了是一个非常有利可图的交易和投资游戏之外,关注这 35 个行业还可以帮助您发现您还应该大量购买个股的一两个领域。

出于这两个原因,请确保密切关注这些资金。

期权/期货:一个非常令人兴奋但有风险的游戏

下一个要探索的投资工具是期权。如果“不为寡妇和孤儿”这句话适用于投资领域,它肯定适用于期权。这些乐器是专为专业人士和高风险玩家准备的!在最好的情况下,期权具有高度的风险。当然,硬币的另一面是,当你是对的时,回报可能是惊人的!虽然我不能教你如何将期权的风险水平降低到公用事业股的水平,但我有一些技巧可以降低它们的风险。而且,更重要的是,这些概念会增加你的胜率。

对于那些不熟悉它们的人,这里是看涨期权和看跌期权的简要描述。

拥有看涨期权赋予您在指定时间段内以给定价格(执行价格)购买股票的权利(直到到期日)。您为期权支付的价格称为溢价。当你买入看涨期权时,你希望写出看涨期权的标的股票会迅速上涨,这就是让这辆车如此棘手的原因。

很多时候,您对股票上涨的看法是正确的,但如果在您的通话到期之前没有发生这种情况,那么您就不走运了。如果您购买了 90 天到期的电话,那么在第 91 天或第 92 天的大幅上涨对您没有任何好处。虽然您可以购买 3、6 和 9 个月到期的看涨期权,但您签订的合同期限越长,价格就越贵。此外,长期期权缺乏短期合约的流动性。

由于大多数期权参与者的短期导向,三个月期权的交易更加活跃。

当您购买行使价为 25 的 XYZ 股票的三个月看涨期权时,如果基础普通股的交易价格为 26,则其内在价值为 1 美元(普通股价格减去行使价等于内在价值;即 2 6 - 2 5 = 1)。这不是什么花哨的公式,而是市场现实。

如果您愿意,您可以在 26 点卖出普通股,同时行使在 25 点买入的期权特权。在现实世界中,期权几乎总是以高于内在价值的价格出售。 在这种情况下,如果普通股是在 26 时,行使价为 25,看涨期权以 l7/s 而不是内在价值 1 出售,时间价值是一个点的 Vz。6 时间价值是高于市场内在价值的额外价值重视通话。 (看跌期权也是如此。)

如果普通股在看涨期权到期前几周上涨至 35,看涨期权的价格将不得不上涨至接近 10。如果距离到期还有足够的时间,它可能会以更高的价格卖出。虽然潜在的普通股上涨了非常健康的 40%,但您的期权的涨幅超过了 400%。

正是这个抓住金戒指的机会,让期权买家不断回头,即使从长远来看,他们中的大多数人都会失败。

看跌期权与看涨期权相反。这类似于卖空。如果您预计股票会被砸,购买看跌期权使您有权在指定时间内以给定价格出售股票 XYZ。如果您的看跌期权的行使价是 50,而股票目前的卖出价是 49,那么内在价值就是 1,因为您可以以 49 的当前价格买入股票并立即以 50 的价格行使您的看跌期权。

在接下来的几周内,如果 XYZ 跌至 40,则看跌期权的市值将至少升至 10,这是内在价值。7 普通股下跌代表 20% 的跌幅,这肯定是罚款如果你卖空股票,短期利润。

但是你的看跌期权利润超过了 400%,因为它从 l7/g 上升到了 10!买入看涨期权和看跌期权的积极性是显而易见的。如果你是对的,你可以打出大满贯本垒打!另一个好处是你可以定义你的风险。看跌期权代表 100 股股票的期权。如果每个看跌期权花费您 200 美元,并且您决定以 2 美元的价格买入 10 个看跌期权,那么您在该特定交易中的损失不会超过 2000 美元。 (同样的数学也适用于电话。)最后一个好处是,您只需花很少的钱就可以获得大收益。

不幸的是,这枚硬币有另一面——缺点。如果您以 2 美元的价格以 50 的行使价买入看跌期权,并且在到期时您仍然持有它,而股票价格为 51,那么它一文不值。您损失了 2000 美元的总投资。以同样的方式,如果您以 25 美元的总支出购买 10 只看涨期权,并且它们在 24 美元的普通股到期时,您将失去您的全部投资金额。由于行使价为 25,因此它们没有价值。

另一个风险是,如果你支付过高的溢价,你可能对股票的趋势是正确的,但最终还是会赔钱。股票价格的变化可能不足以使您的头寸盈利。例如,当普通股价格为 50'/r 时,您以 50 的执行价格买入看跌期权,溢价为 6 美元。在看跌期权收支平衡之前,股票必须至少跌至 44Vi。另一个危险是这个市场非常薄弱。因此,在购买看跌期权和看涨期权时,请务必使用限价单而不是市价单。如果你不这样做,做市商会在你的处决中度过一天,你会发现在这个舞台上赚钱更加困难。

显然,购买看涨期权和看跌期权并不适合所有人。如果你是一个长期保守的投资者,那就别想了。保守的投资者可以使用一些对冲策略,这些策略带来的风险要小得多,但获利的机会也更少。这些策略适用于无法决定自己是看涨还是看跌的人。对我来说,它们是导致平庸回报的折衷办法。我真的不同意持有第 4 阶段股票但卖出看涨期权以减少损失的概念。我也反对卖出第 2 阶段股票的看涨期权以获得更多美元,同时减少进一步大幅上涨的机会。对我来说,如果你看涨,你就买股票和看涨期权;如果你是负面的,你卖空股票并买入看跌期权。

UfqiLong

即使您是一个非常激进的市场参与者,我也不同意将期权交易作为您的主要市场活动的想法。

平衡是在市场和生活中成功的关键。如果您对期权感到满意,那么只需将一小部分资金分配到这个动荡的地区。即使是很小的位置也会给您带来比在维加斯赌场看到的更多的动作。使用我的规则进行赌场和期权交易之间的主要区别在于,我的方法使赔率对你有利,而不是对房子有利。

以下是增加成功概率的正确方法。

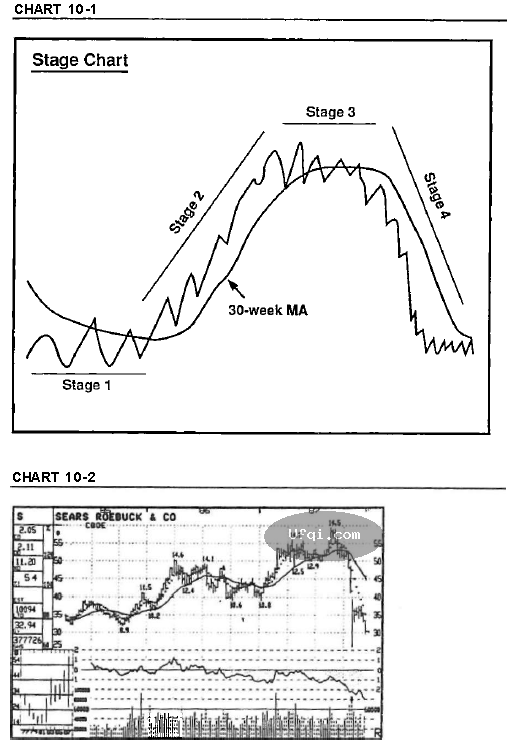

1. 只购买处于第 2 阶段或正在进入第 2 阶段的股票的看涨期权。

并且只购买处于第 4 阶段或第一次进入该负面阶段的股票的看跌期权。

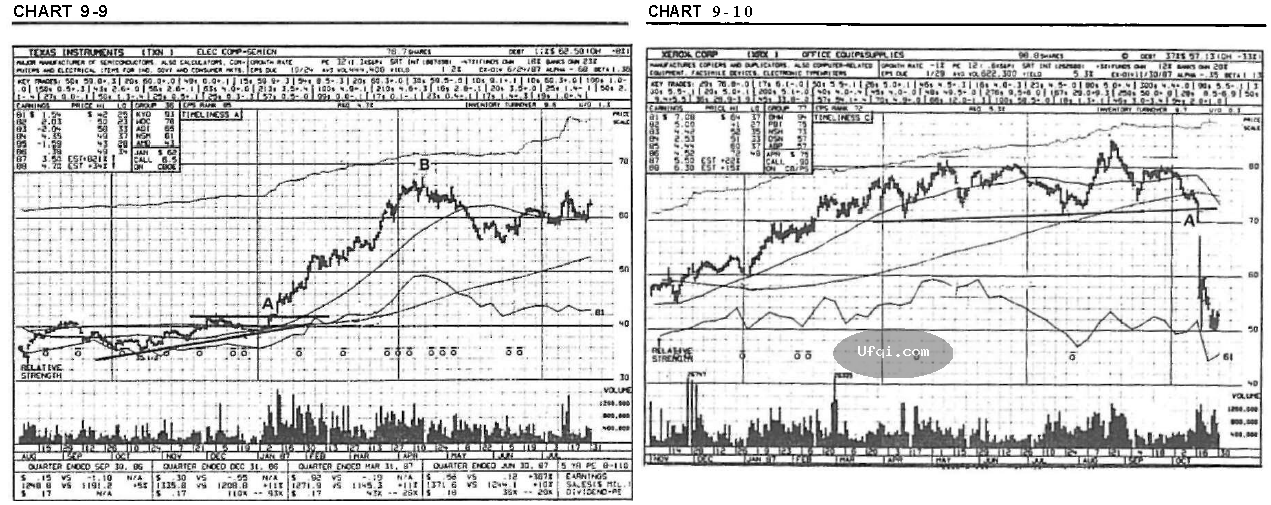

看看这张 IBM 在 1987.8 年的日线图(图 9-7),从 IBM 跌破 A 点开始,它的技术形态很差,向上成为赢家的机会几乎为零。

然而,在它在 A 点出现故障后的每一天,都会有大量的电话被购买。因此,绝大多数期权到期时一文不值,大多数期权投机者最终落后于八球也就不足为奇了。

2. 只购买具有巨大潜力的期权。

与购买股票相比,您在期权领域的选择会出错,这是一个不争的事实。这并不意味着你不会赚到好钱。事实上,如果你严格按照我的方法,你的资本回报率很可能比股票本身更高。但要让这种情况发生,你必须向自己保证,你只会买一个看涨期权或在一个具有巨大潜力的 A + 情况下买单。如果你严格遵守这一原则,你的正确率可能远低于 50%,但仍能赚到一笔不小的财富。只有当您的损失保持较小并且您的正确呼叫是本垒打时,才会发生这种情况。不要落入许多选项玩家所做的陷阱,因为你需要采取行动,所以在每场比赛中都下注。选择性是绝对关键的!只在最好的球场上挥杆。

3. 在到期前给自己一段合理的时间。

在期权市场上很难做到正确;更难在有限的时间跨度内正确;几天之内几乎不可能是正确的。因此,让自己休息一下,确保只购买距离到期还有合理时间的期权。理想情况下是三个月,但绝不会少于 45 到 50 天。期权玩家经常选择距离到期日只有一个月或更短时间的期权,因为它便宜(即时间价值溢价小)。别再找便宜货了。当然,这些选项的溢价将很小,剩下的时间很短。你永远不会白手起家。期权是一种浪费资产,它越接近到期,它的价值就越低。因此,便宜的价格也就不足为奇了。如果您购买的期权距离到期日的时间不足,您将不喜欢您的损益表未来的样子!

4. 购买接近执行价格的期权,

如果可能的话,在价内。这是一个棘手的领域。一方面,我们都希望尽可能少地投入现金,如果我们错了,只损失一小部分。这就是为什么如此多的期权玩家购买的期权是亏本的,这意味着当前的内在价值是负的。如果您以 50 美元的行使价买入看涨期权,但目前的普通价为 45 美元,那么您的看涨期权没有实际价值。差了5块钱。如果它到期而普通牌仍然下降到 45,你将失去你为电话支付的任何费用。然而,许多投机者购买这些超值的看涨期权(和看跌期权),因为他们可以非常便宜地购买它们,而且每隔一段时间,他们中的一个就会获得丰厚的回报。在上述情况下,如果普通股在到期前上涨并上涨至 55,则 50 美分的看涨期权将增加 1,000% 至至少 5。因此,仅 10,000 美元的投资将很快达到 100,000 美元。这些成功故事确实发生了,这就是诱惑。

但这肯定不是一个好的概率,而不是在拉斯维加斯赌场赌博双零。我不希望你追求远射,而是追求始终如一的出色表现。

🔗 连载目录

🤖 智能推荐