2024-07-30 , 11932 , 116 , 177

中国证券市场: 建立股市平准基金的必要性-2

平准工具的建设和使用是守护资本市场有效运行的关键。

“平准基金”概念往往在市场波涛汹涌的时候被广泛讨论,它已经成为政府对市场托底的一种象征。2023年市场面对非理性震荡,“平准力量”果断出手帮助市场回归正常轨道。

新任证监会主席吴清主席也在2024两会经济主题记者会压轴表示:“一旦市场严重脱离基本面,出现非理性剧烈震荡、流动性枯竭、市场恐慌、信心严重缺失等极端情形,该出手就果断出手,纠正市场失灵。这方面,我们已经有一些行之有效的做法,还将健全完善相关机制,坚决防范发生系统性风险。”

“他山之石,可以攻玉”历史经验是宝贵的参考资料。但平准工具一般在市场冲击中针对性的启用,受地区制度和事件风格影响,差异化较大。市场对平准工具的准确定义难以统一,分析口径宽窄不一。

本文对近30年世界各经济体平准工具的使用进行梳理,根据作用机制分为“金融保障型”“股市平准型”两个大类,探究选择不同类别工具的原因,总结使用经验,探讨我国平准工具建设方向。

1 什么是平准工具?

平准工具是指政府为应对市场资产价格剧烈波动带来的系统性风险而建立的政策性金融工具,一般通过注入流动性来帮助市场恢复正常运行。结合过去30年平准工具的使用经验可以将其大致分为 “金融保障型”和“股市平准型”。“金融保障型”侧重对金融机构进行托底,通过保障贷款等方式发力。

“股市平准型”侧重对股市点位进行托底,通过注资入市等方式发力。

平准在当今更侧重于支撑市场。 “平准”一词源自《史记·平準书》,指古代官府平抑物价的措施。意在通过逆向操作熨平非理性波动,既在市场价格上涨时卖出,在市场价格下跌时买入。

但其作为“平准基金”在金融市场的实际应用主要为:在市场发生非理性暴跌诱发系统性风险时应急为市场注入流动性,帮助市场恢复正常运行。价高卖出的平抑作用在实际运用中并无体现,政府更追求平准工具在使用后的平稳退出,以防“官股”“官方资产”干扰市场自行运行机制。

本文将 “平准工具”用作统称来避免混淆。目前市场习惯用“平准基金”来代指所有发挥平准作用的资金、政策和调控手段。但“平准基金”同时也特指“股市平准基金”:政府以法定方式建立的,通过逆向操作熨平股市非理性波动的基金。

为避免混淆分析对象,本文用“平准工具”统称全世界各国政府为发挥平准作用而推出的政策手段及工具。“平准基金”在分析中仅代表“股市平准基金”,是平准工具的类别之一。

2 平准工具使用历史经验

梳理近30年全球各国平准工具的使用经验共21例,其中 “金融保障型”9例,“股市平准型”13例,类别差异显著、地区特征突出。现将最具代表性经济体的案例总结分析如下:

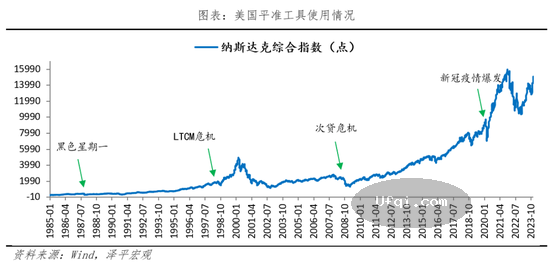

2.1 美国:坚持救机构,往往一掷千金临时应急

美国是平准基金发源地,坚持救机构而非救市场,主要使用临时平准工具,并未建立长期平准制度。平准基金最初的形式是早在美联储尚未成立的1907年,摩根等几家大银行为应对挤兑潮自行建立 “基金”来给陷入困境的金融机构提供资金。守护机构的传统随着1913年美联储成立延续在后来每一次金融危机的应对中。

1987年 “黑色星期一”市场踩踏源自雷同的量化交易策略和投资组合保险。二者都会引发抛售恶性循环,市场流动性枯竭从而摧毁市场信心。仅10月19日一天,道琼斯指数就下跌508点,创1914年来最大单日跌幅。

格林斯潘领导下的美联储应对股市崩盘并没有试图扭转股价下跌或设定一个特定的股价目标。美联储专注于缓冲股市崩溃所产生的负面影响。美联储第二天即宣布无限流动性支持经济和金融系统稳定运行,具体操作为贴现窗口出借现金以保证金融机构流动性。

并向大金融机构施压引导机构相互帮助,为陷入困境的机构提供信用贷款。金融机构获得了流动性和信心,打破下跌的循环机制,市场很快恢复正常运行。

1998年LTCM危机源自LTCM对冲基金高杠杆策略在 “俄罗斯违约”事件中崩溃。LTCM在多数华尔街大金融机构借款,如果破产清算将对金融市场带来巨大冲击,美联储不得不劝导14家华尔街大公司对LTCM进行接管。成功防范市场崩溃的同时也引起了很多对于“大而不倒”公平性的讨论。

2008年次贷危机源自金融周期顶部房地产泡沫破裂,美国经济快速下滑。雷曼兄弟破产、美林被收购、美国国际集团(AIG)濒临倒闭等事件重创市场信心。美联储动用一系列措施:

UfqiLong

1)为AIG提供850亿特别贷款。

2)实施7000亿美元的资本收购计划,通过购买银行等金融机构优先股成功稳定住银行业崩坏趋势。3)美联储 提供2000亿美元的融资,筹建7000亿不良资产救助计划重用于组金融机构。但次贷危机破坏力巨大,后续美国施行QE才使经济扭转态势。

2019年疫情爆发引发市场下跌,同质化交易、保证金及赎回压力加剧资产抛售,市场恐慌性追逐流动性。美股暴跌,10天内4次熔断,恐慌指数超过2008年金融危机最高点。面对流动性危机,美国依旧使用1987年相同的应对方式,只不过力度更大更全面。

美联储并未投资入市支撑股价,而是相继启动CPFF、MMLF、PDCF、PMCCF、SMCCF、TALF等工具,向银行、一级交易商、货币市场基金、企业、居民、海外央行等各个部门直接注入流动性。财政部启用外汇稳定基金5000亿元来支持贷款、贷款担保和受影响的投资业务。

(未完待续, To be contd)

🔗 连载目录

🤖 智能推荐