-

12-04 07:00...融资能力大幅受限,有业内人士建言行业动态调整偿付能力标准,确保与行业发展阶段相适应。中国人寿获批发行不超350亿元资本补充债,募资拟用于补充附属一级资本时隔5年,中国人寿再次获准发行不超过350亿元的资本补充债券。12月3日,国家金融监督管理总局发布关于中国人寿发行资本补充债券的批复,同意该公司在全国银行间债券市场发行... 0

-

12-03 21:30...3万亿元。10月份,签发票据的中小微企业10.1万家,占全部签票企业的93.1%;中小微企业签票发生额2.3万亿元,占全部签票发生额的73.4%。贴现的中小微企业11.2万家,占全部贴现企业的96.4%;贴现发生额2.0万亿元,占全部贴现发生额的78.1%。(记者吴秋余)想爆料?请登录《阳光连线》()、拨打新闻热线05... 0

-

11-14 07:40...横琴人寿其他四大股东亨通集团、深圳市珍珠红商贸、环亚实业、中植集团的持股比例全部从16.78%降至12.75%,横琴人寿注册资本金由23.85亿元增至31.37亿元。此外,年内共有9家险企通过增资扩股引入新股东,大多数入局股东仍然为地方国资,也有少量外资机构和民营资本参与增资补血。根据『慧保天下』的统计,在全部的254... 1

-

11-12 07:20...10月房地产信用债的发行主体仍以国企为主。东方金诚的统计数据显示,10月民营房地产企业没有新发地产债,导致当月其净融资缺口为20.4亿元。刘水认为,当前民营房企的融资问题,是由多方面因素造成。一是当前房企销售回款仍受到较大影响,房企盈利能力不足,依靠经营性净现金流保持资金流动性的能力面临严峻挑战,导致金融机构对房地产行... 0

-

11-10 21:40...38%,较2019年下行1.88个百分点,中央国有企业和地方国有企业的违约率分别为0.44%、0.23%,较2019年分别上行0.22、0.04个百分点,信用风险向国有企业迁移,其中中央国有企业的违约率上升幅度最大。企业预警通统计,2020年度共有158只信用债违约,涉及51家发债人,累计违约金额超1388.1亿元。分... 0

-

11-09 18:40...当前房企整体融资利率处于低位,债券融资平均利率为2.98%,同比下降0.51个百分点,环比下降0.08个百分点。整体来看,前10个月,房地产行业债券融资总额4420亿元,同比下降25.6%,降幅较上月有所收窄。其中,信用债融资2778亿元,同比下降超23%,占比超6成;海外债发行金额67亿元,同比下降超60%;ABS融... 1

-

-

11-09 17:00...《预算法》修改以后,地方政府虽然可以直接发债,但是有限额,地方发展所需资金不能完全满足,地方政府就又用平台公司等方式融资,又形成了一大笔隐性债务。无论是中央政府,还是地方政府,直接发债的利息低,还款周期长。十年期国债利率一般在3%这个水平区间。但是,形成地方政府隐性债务的融资渠道五花八门,银行贷款、资管计划等等不一而足... 1

-

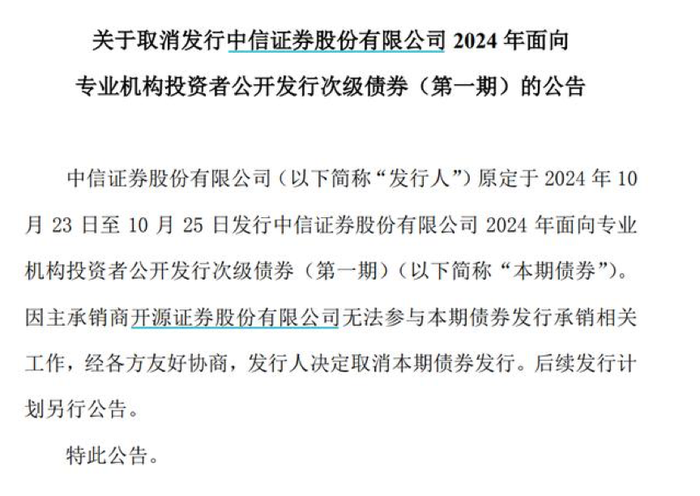

10-23 11:30...并根据利率询价情况确定本期债券的最终票面利率。上述项目的主承销商为海通证券,联席主承销商为开源证券。然而,上述项目最终未能如期发行。不止上述中信证券公司债项目受到影响,同日,湖南洞庭资源控股集团有限公司也表示取消发行“24洞庭04”和“24洞庭03”。两只债券计划发行规模均为7.5亿元,发行人为湖南洞庭资源控股集团有限... 2

-

10-16 00:40...合计来看,险企“补血”规模同比上升32.4%。受访专家表示,责任准备金计提增加、投资策略分化带来的偿付能力补充需求等因素,使得今年险企“补血”需求处于高位,从而采取多种手段提升资本水平。发债方面,Wind资讯数据显示,今年共有中国人寿、中银三星人寿、中英人寿、泰康人寿、平安产险、新华保险、太保寿险等8家险企发行资本补充... 4

-

10-11 17:30...仍有部分险企的资本金“在路上”。股东直接增资方面,前三季度信美人寿、横琴人寿、中国铁路保险等超20家险企选择股东直接增资,合计增资规模达204.01亿元。除直接增资外,发债也是保险公司补充资本的主要渠道。今年以来,包括中国人寿、利安人寿、新华保险、平安产险、太保寿险等在内的8家保险公司通过发行资本补充债券或永续债券的方... 1

-

10-01 19:10...规模达12.8亿美元(约合人民币80亿元)、期限为60年可展期的核心二级资本债券完成发行定价,最终以票面利率4.00%成交。该笔债券,是中国境内险企直接赴境外发行的首单债券。截至2015年末,中国人寿的偿付能力充足率已上升到330.10%,比2013年末上升了133.90%,比2014年末上升了35.62%。2016年... 5

-

09-28 20:40...实行的过渡期,有大量的保险公司申请采用过渡期政策,在部分监管规则上选择分步到位,最晚于2025年全面执行到位。随着过渡期政策结束,预计大量保险公司会选择通过发债融资的方式缓解资本压力。首都经贸大学农村保险研究所副所长李文中对中新经纬表示,相较于通过股东增资,保险公司发债受到的约束更少,发行周期更短,发行成本更低。同时,... 1

-

-

09-28 20:30...根据募集说明书,本次债券的募集资金100亿元拟用于补充营运资金,100亿元拟用于偿还到期公司债券。此外,平安证券计划发行100亿元短期公司债和200亿元小公募,目前均已注册生效。其中,200亿元小公募债的募集资金全部用于偿还或置换到期的公司债券的本金,100亿元短期公司债拟全部用于补充公司营运资金和偿还到期债务。202... 0

-

09-05 19:30...美国地区银行可能需要发行约405亿美元的债券才能满足新规定,虽然整个过程将达数年,但首批发行可能就在不久的将来。CreditSights的高级分析师西蒙(PeterSimon)表示,受到监管力度加大压力的地区银行可能会在今年剩余时间发行至少150亿美元的债券。此外,他认为:“到2024年底,还将有440亿美元已发债券到... 1

-

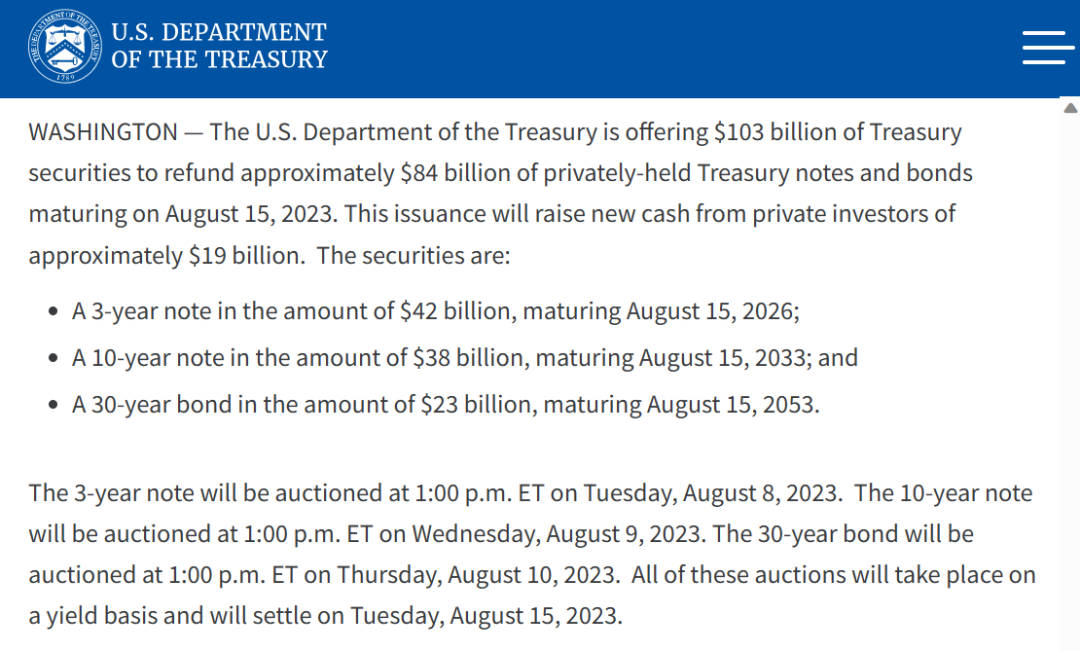

08-11 01:10...以及未来美联储系统公开市场账户赎回的速度和持续的时间。美国财政部上调本季度的净借款预期规模至1万亿美元,远超5月初其预期的7330亿美元。这就意味着三季度美国财政部需要发债1万亿美元,该规模高居历史第二。今年以来,美国发债“凶猛”。财经M平方数据显示,今年上半年,美国财政部发行各期限国债合计超9万亿美元,同比大幅增长1... 2

-

07-28 07:30...已有多家险企获批发行资本补充债券,且部分已发行完毕。例如,在5月获批后,中国人保于6月1日发行“中国人民保险集团股份有限公司2023年资本补充债券”,并于6月5日发行完毕,该期债券发行总规模为120亿元,首五年票面利率为3.29%。Wind数据显示,今年以来完成发行的10只保险公司资本补充债总规模为459亿元,涉及太保... 3

-

07-27 20:50...常会在经济运行动力偏弱时加剧民营企业融资难、融资贵的问题。”光大证券首席固定收益分析师张旭表示。张旭认为,“第二支箭”对于民企债券融资的支持作用体现在两个方面:一方面,可以通过担保增信、创设信用风险缓释凭证、直接购买债券等方式,支持暂时遇到流动性困难的民营企业发债融资;另一方面,“第二支箭”释放了金融管理部门对国企、民... 10

-

07-25 11:00...民营企业的经营和融资更容易受到经济形势的影响。在经济发展面临压力时,一些民营企业经营困难、融资能力下降比较明显。此时,金融机构的风险偏好也恰恰会出现顺周期的下降,倾向于将更多资金投放给经营更稳健的国有企业。上述两点原因互相叠加形成共振,常会在经济运行动力偏弱时加剧民营企业融资难、融资贵的问题。”光大证券首席固定收益分析... 10

-

-

07-24 23:30...改善民企二级市场估值情况。民企债占比仅3.94%近年来随着民企债券信用风险不时暴露,市场对民企债券的担忧加剧,民企债存续规模占比逐年走低。根据华福证券研报数据,民企债包括中外合资企业、民营企业、外商独资企业、外资企业和其他企业五类,截至2023年7月21日,存续债规模合计23.53万亿元,其中民企债仅0.93万亿元,占... 6

-

07-22 07:30...房地产市场火热带动土地财政收入倍增,进一步增强了地方城投债的发债底气。在地方政府专项债额度受限的背景下,城投债成为地方政府的重要融资工具。2014年以来,城投债发行一路高歌猛进。Wind数据显示,平台公司每年发行的城投债规模从2014年的1.42万亿元到2021年的5.47万亿元。2022年在严厉监管之下发行规模回落至... 5

-

07-22 07:10...高速城镇化带来巨量资金需求,房地产市场火热带动土地财政收入倍增,进一步增强了地方城投债的发债底气。在地方政府专项债额度受限的背景下,城投债成为地方政府的重要融资工具。2014年以来,城投债发行一路高歌猛进。Wind数据显示,平台公司每年发行的城投债规模从2014年的1.42万亿元到2021年的5.47万亿元。2022年... 6

-

07-16 03:00...释放积极明确信号,有效提振了市场预期和信心,带动民营企业融资渠道恢复畅通。尤其是去年11月份以来,“第二支箭”政策延期并扩容,积极支持民营房企发债融资,对维护民营房企债券融资稳定发挥了重要作用,取得了良好成效。此外,参会企业还介绍了民营企业在当前形势下遇到的困难和挑战,并对进一步优化民营企业融资环境提出了意见和建议。易... 6

-

-

-

本页Url:

-

2024-12-05-00:51 GMT . 添加到桌面浏览更方便.

-