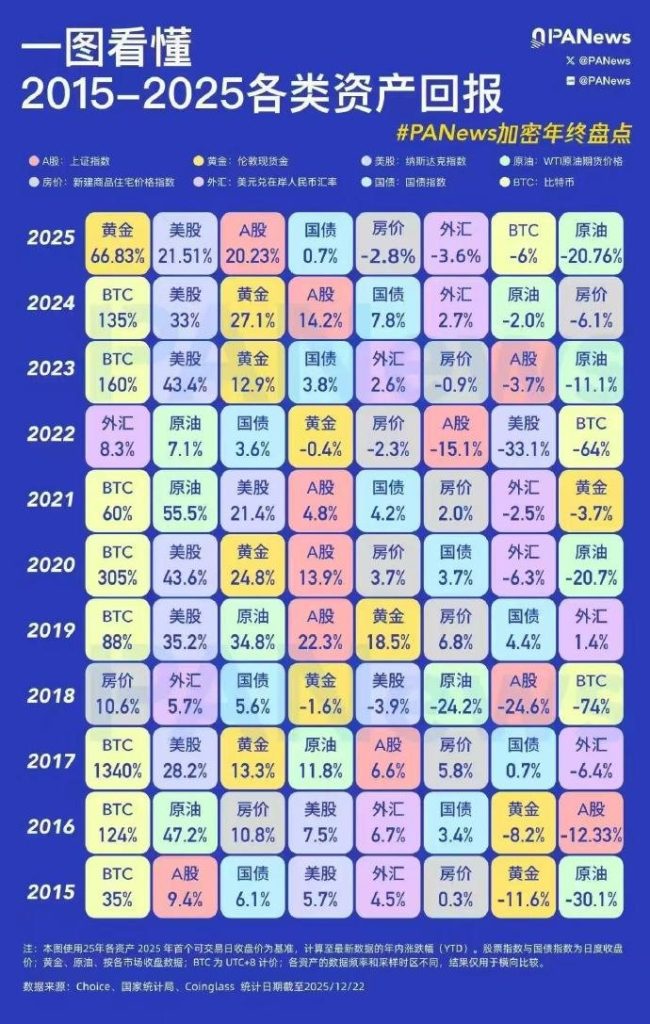

我们拿到一张数据统计图表, 2015~2025年各类资产回报, 11年间各类资产各自表现出自己的涨跌周期。

我们将这个图表中的数据交给 Google Gemini, 请其分析各类资产的排行背后的各种洞见,以及对后续投资组合的意见与建议。

这张图表清晰地展示了过去十年(2015-2025)全球各类资产收益率的“轮动”规律。从资产配置(Asset Allocation)的角度来看,这份数据提供了几个非常核心的启示。

房价 为 中国房价

国债 为 中国国债

以下是对数据的深度分析及相应的投资建议:

1. 核心观察:没有永远的赢家

从图中可以直观看到,每年的“冠军资产”几乎都在变化。

- BTC(比特币): 虽然在 2016、2017、2019、2020、2021、2023、2024 都是涨幅第一,但在 2018 年和 2022 年分别暴跌了 –74% 和 –64%。

- 黄金: 在 2025 年表现极其亮眼(+66.83%),但在 2015、2021 和 2022 年却是负收益或微利。

- 原油: 波动极大,可以在一年内涨 55%(2021),也可以在一年内跌 30%(2015)。

建议: 放弃“押注单一资产”的幻想。任何单一资产都有其周期性,通过**分散投资(Diversification)**来平滑波动是生存之道。

2. 资产类别的角色定位

为了更好地配置,我们可以将图中的资产按特性归类:

A. 进攻型资产(高风险、高回报)

- 代表: BTC、美股(纳斯达克)、中股(A股)。

- 建议: 适合作为组合的“增长引擎”。

- 美股(纳斯达克): 过去 10 年表现极稳,除了 2018 和 2022,基本都在前三名。建议作为底仓配置。

- BTC: 具有极强的爆发力,但也可能带来毁灭性回撤。建议配置比例控制在 5%-10% 以内。

B. 防御/对冲型资产(避险、抗通胀)

- 代表: 黄金、国债、外汇(美元)。

- 建议: 在宏观环境不确定(如 2018 年、2022 年、2025 年)时,这类资产能保命。

- 黄金: 2024-2025 的表现证明了其在乱局中的避险价值。建议长期持有 10%-15% 作为“压舱石”。

C. 衰退中的传统资产

- 代表: 房地产(图中显示 2022 年后连续下滑)。

- 建议: 房产的“金融属性”正在减弱。在资产配置中,应降低对实物房产的依赖,转向流动性更好的金融资产。

3. 基于数据给出的投资策略建议

策略一:构建“全天候”配置方案

如果你的目标是稳健增长,可以参考类似下表的比例进行动态再平衡:

| 资产类别 | 建议权重 | 作用 |

| 权益类(美股/A股) | 40% – 50% | 捕捉经济增长红利 |

| 另类资产(BTC/商品) | 5% – 15% | 提高组合进攻性 |

| 避险类(黄金/国债) | 20% – 30% | 降低系统性风险 |

| 现金/货币基金 | 10% | 保持流动性,等待抄底机会 |

策略二:利用资产的相关性进行对冲

- 观察 2022 年:美股、A股、BTC 全线暴跌,但外汇(美元计价资产)和原油是上涨的。

- 观察 2025 年(YTD):黄金大涨,而原油和 BTC 表现疲软。

- 建议: 跨市场配置(如同时持有人民币资产和美元资产)可以有效抵御单一市场(如汇率波动或政策风险)带来的风险。

策略三:定期“止盈”与“再平衡”

- 如果某一年 BTC 翻倍了,它在你的总资产占比会迅速扩大。

- 建议: 每年固定一个时间点(如年底),将涨得太多的资产卖掉一部分,买入那些处于低位、基本面尚好的资产(如 2018 年后的 A 股或 2022 年后的美股)。

4. 特别提醒:2025 年的信号

图中 2025 年的数据(截至 12 月)非常有意思:黄金 (+66.83%) 遥遥领先,美股和 A 股紧随其后,而 BTC 和原油为负。

这通常意味着市场处于一个避险情绪与政策预期并存的复杂阶段。

( 后一篇: https://ufqi.com/go/?mod=blog&id=3696&tit=2015~2025年全球大类资产收益率年度排行榜 )

这是研读经济学著作的第五十六篇习作,之前的各篇附列如下,新近的附列在前。

- 精妙的金融通识课: 证券投资再论企业内在价值, https://ufqi.com/blog/favorable-investment-lessons/

- 股价每日随机游走的独立性研究: 理论与现实的辩证统一 1/3, https://ufqi.com/blog/stock-price-predictable/

- 金融证券价值投资中的企业护城河, https://ufqi.com/blog/economic-moat-in-security/

- 证券投资中趋势分析K线图与拆股送股除权除息, https://ufqi.com/blog/stock-split-in-candlestick-chart/

- 证券投资中不确定性衡量指标: 年化波动率 Volatility, https://ufqi.com/blog/investment-by-volatility/

- 证券投资十一大品类: 古寨楼货商会, https://ufqi.com/blog/investment-11-category/

- 股神沃伦巴菲特与伯克希尔哈撒韦公司投资持股时间的短与长, https://ufqi.com/blog/buffett-investing-long-or-short/

- 再听已是曲中人–共情葛朗台 Grandet 老头: 理财高手的成功典范, https://ufqi.com/blog/feeling-felix-grandet/

- 给孩子们讲解货币的时间价值: 从新概念英语中计算数学, https://ufqi.com/blog/money-time-value-in-nce/

- 证券投资中一则计算标准差和年化波动率的实例, https://ufqi.com/blog/ufqifina-sharpe-ratio-with-deepseek/

- 11~55暂收起略过,请从上一节进入查询查看。

- —-

有福金融 是一个旨在促进财富稳步增长的工具平台。

UfqiFina is a platform of tools designed to promote wealth growth steadily.

Pingback引用通告: 构建一个 长线看价值 短线看择时 的证券投资基金混合策略模型 | -UFQI-Blog

Pingback引用通告: 2015~2025年全球大类资产收益率年度排行榜 ex. BTC | -UFQI-Blog