-

01-07 13:00...并有可能出现盲目报高价或压低报价现象的出现。一只新股的发行,其定价的合理性是非常重要的。如果定价过高,就会产生高发行市盈率、高超募等“三高”发行现象,既会导致资本市场优化资源配置功能的扭曲,也会造成市场宝贵资源的浪费。如果定价过低,那么又会产生发行人募资不足、相关募投项目投资受到影响,以及资本市场支持实体经济功能打折现... 0

-

01-07 12:40...达到预定可使用状态的时点分别为2021年9月、2022年4月、2023年6月。但上述项目审议、披露延期事项的时点均晚于原定达到预定可使用状态的时点。公司作为信息披露第一责任人,不仅延迟披露,且各项目存在延期及中交、结项时间均晚于原定时间的情形。公司在相关项目原定达到预定可使用状态的时点前,未依法及时履行审议程序并披露募... 0

-

01-05 23:40...是否存在技术泄露风险。(3)垫衬法修复使用的主要修复材料速格垫目前依赖奥地利AloisGruber有限公司,其采购价格是否保持稳定,是否受到人民币贬值影响,是否存在被“卡脖子”的可能。(4)发行人未来计划自主生产速格垫,目前相关设备的研发进度和所处的研发阶段、设备产能情况,是否能够满足内部自供需求。请保荐机构核查并发表... 0

-

01-05 21:30...底层资产包括发明专利、实用新型专利以及注册商标等多种知识产权资产。据介绍,该产品结构突破了知识产权证券化传统的供应链、融资租赁、小贷和二次许可四种结构模式,创新构建起信托交易结构模式,既简化了产品交易链条,使产品发行更加高效,又突破了小贷模式中单个企业单笔融资规模不能超过一定限额的限制,同时有效解决了二次许可模式中许可... 0

-

01-04 16:50...基于自有核心技术开展配方研制、工艺开发、毛坯生产、成品加工和表面处理,为客户提供烧结钕铁硼、烧结钐钴等关键功能材料。公司控股股东为天津天和盈亚科技有限公司(以下简称“天津天和”),本次发行前直接持有公司45.39%的股份。袁文杰、袁擘、袁易父子为公司共同实际控制人,袁文杰系袁擘、袁易之父,袁擘系袁易之兄。本次发行前,袁... 0

-

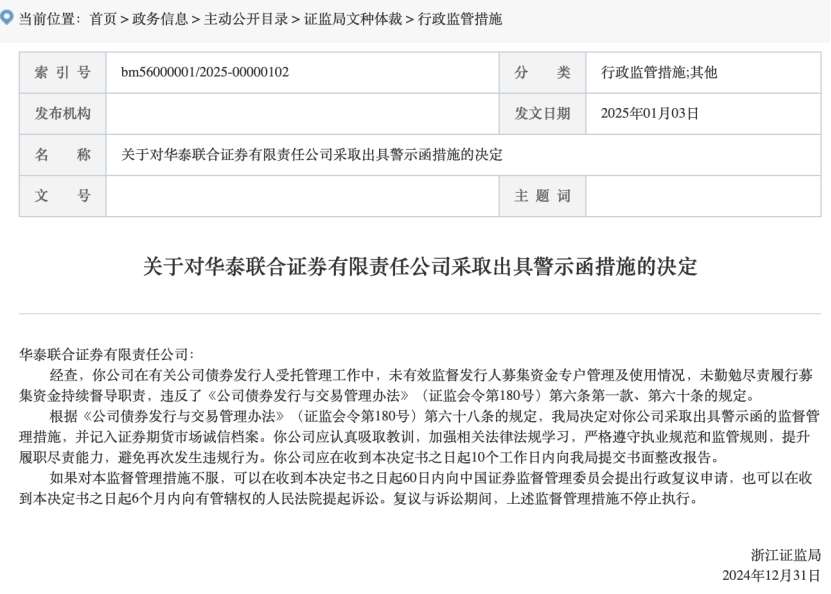

01-03 18:50...华泰联合收警示函经查,华泰联合证券在有关公司债券发行人受托管理工作中,未有效监督发行人募集资金专户管理及使用情况,未勤勉尽责履行募集资金持续督导职责,违反了《公司债券发行与交易管理办法》(证监会令第180号)第六条第一款、第六十条的规定。因此,浙江证监局决定对华泰联合证券采取出具警示函的监督管理措施,并记入证券期货市场... 0

-

-

01-02 15:40...北交所上市委员会2024年第22次审议会议于2024年11月8日召开,审议结果显示,中科星图符合发行条件、上市条件和信息披露要求。审议意见为:请发行人说明加强内控,防范与控股股东、实际控制人及关联方利益冲突的相关措施。请保荐机构补充核查并发表明确意见。审议会议提出问询的主要问题为:1.关于关联交易。请发行人:(1)说明... 0

-

12-31 15:50...建议对首次公开招股市场定价流程及公开市场的监管框架进行全面改革,以确保其上市机制对现有及潜在发行人具有吸引力和竞争力。这些具体建议包括:一是优化首次公开招股市场定价流程的建议,增加“具议价能力”投资者的参与,以减少最终发售价与在上市后的实际交易价格之间存在较大差距的情况;二是检讨对公开市场要求的规定,确保发行人在上市时... 0

-

12-31 10:30...越秀交通基建有限公司发行了规模为8亿元的“熊猫债”,票面利率为1.86%,是今年以来发行利率最低的一笔;7月份,新开发银行发行了80亿元3年期“熊猫债”,是今年以来规模最大的一笔,票面利率2.03%;10月份,大华银行有限公司自2019年以来首次重返“熊猫债”市场,发行了50亿元1年期债券,票面利率2.30%……Win... 0

-

12-31 10:20...票面利率为1.86%,是今年以来发行利率最低的一笔;7月份,新开发银行发行了80亿元3年期“熊猫债”,是今年以来规模最大的一笔,票面利率2.03%;10月份,大华银行有限公司自2019年以来首次重返“熊猫债”市场,发行了50亿元1年期债券,票面利率2.30%……Wind数据显示,截至12月30日,“熊猫债”总存量319... 0

-

12-31 03:10...发行热度攀升6月份,越秀交通基建有限公司发行了规模为8亿元的“熊猫债”,票面利率为1.86%,是今年以来发行利率最低的一笔;7月份,新开发银行发行了80亿元3年期“熊猫债”,是今年以来规模最大的一笔,票面利率2.03%;10月份,大华银行有限公司自2019年以来首次重返“熊猫债”市场,发行了50亿元1年期债券,票面利率... 0

-

12-31 02:40...但发行人可能采用了主市场不够其他市场来凑的“危机”解决模式。发行人披露的营业收入分类情况,如下表所示:单位:万元从上表可见,发行人依次实现营业收入45,812.78万元、45,788.42万元、54,791.99万元,其中2021年度同比略微下降,此可能与上文中2021年度我们商用车销量同比小幅下降6.6%的趋势相一致... 4

-

-

12-26 02:10...不止于此,此前五月、六月份,雅居乐已分别发行6亿美元、1亿美元高级永续债。后两笔合计7亿美元,将用于置换雅居乐在2013年发行的等额永续债。据悉,六年前这笔债券发行利率为8.375%,而目前已涨至10.215%。雅居乐称,此举是为降低融资成本而采取的融资安排,将优化公司债务结构。左右手腾挪背后,冲上房企融资舞台的永续债... 1

-

12-22 02:40...约有涉及违反有关主要或更为重大的交易或关连交易的规定;只有少数获监管部门转介给上市规则执行部门,来评估是否应当展开正式调查,而绝大部分都通过向发行人发出指引信的方式处理。证监会建议,鉴于发现大量的不合规事件,联交所应当采取除了发出指引信或警告信以外的措施,通过更密集地施加有意义的制裁,来传达更强力的警示讯息,来改善发行... 0

-

12-19 20:00...A+H发行人:建议降低A+H股发行人须于香港上市的最低H股数门槛至发售股份须占该等A+H股发行人同一类别已发行股份(不包括库存股份)总数至少10%;或相关H股于上市时有至少为30亿港元的预期市值,并由公众人士持有。香港交易所认为这些建议将为A+H股发行人提供弹性,同时确保在香港上市的股份数目足以吸引足够的投资者兴趣及达... 6

-

12-19 19:50...制定员工多元化政策。四是风险管理和内部监控方面:检讨有关系统(至少每年一次),并加强对检讨过程和结果的披露(提升至强制披露要求)。五是资本管理方面:加强对发行人股息政策和董事会股息决定的披露(新强制披露要求)。据了解,在今年6月,联交所刊发《咨询文件》,就《企业管治守则》及相关《上市规则》条文的修订建议征询市场意见。联... 0

-

12-16 19:10...”不动产资产迎来价值“锚”?“回顾过去一年,上半年REITs市场好于股票市场,随着国家政策的调整之后,股票市场的弹性上来,所以REITs又相对平稳了些。”上海睿投私募基金管理公司副总监孙辉表示,今年以来,公募REITs二级估值得到修复,其定价逻辑也在不断被完善。据了解,公募REITs市场的快速发展,其定价逻辑逐步成熟,... 0

-

12-10 21:10...始终深刻领会和把握金融工作的政治性、人民性,把履行大行责任、贯彻高质量发展理念作为第一要务,统筹布局“五篇大文章”,在客户服务、价值创造、平台赋能、品牌建设等方面深耕发力。在债券融资领域,建设银行是银行间市场累计承销规模最大、累计承销期数最多、领先优势最久的主承销商。建设银行江苏省分行作为系统内和地区同业具有影响力的大... 0

-

-

12-09 05:00...现金要约收购是发行人向特定债务融资工具的全体持有人发出要约,以现金方式收购流通中标的债券并注销的行为,是发行人主动债务管理方式之一。自去年4月以来,银行间交易商协会、上海清算所不断优化完善现金要约收购规则体系、业务流程及操作要求,促进各发行企业优化自身负债结构,持续改善融资环境。针对发行人芜湖宜居投资(集团)有限公司主... 1

-

10-13 11:20...发行人及其保荐机构还应当密切关注公共媒体关于发行人的重大报道、市场传闻。”上交所指出。上交所进一步指出,相关报道、传闻与发行人信息披露存在重大差异,所涉事项可能对本次发行上市产生重大影响的,应当向本所作出解释说明,并按规定履行信息披露义务;保荐机构、其他证券服务机构应当进行必要的核查并将核查结果向本所报告。具体而言,上... 1

-

10-03 05:30...GEM一度沦为转往主板上市的“踏脚石”,再到成为一些庄家的“圈钱乐园”及“啤壳工场”(“啤壳”在粤语中有“用模具复制的意思”)。为提升市场质素,2018年港交所取消了GEM转往主板上市的简化申请程序,提高GEM申请人于上市时的最低市值要求及实施保荐人制度。自2019年起,GEM新股上市数量及集资额均大幅下降。GEM已经... 9

-

09-25 04:10...IPO保荐机构:股份有限公司保荐代表人:付爱春,朱锦峰IPO承销商:国信证券股份有限公司IPO律师:北京市通商律师事务所IPO审计机构:信永中和会计师事务所(特殊普通合伙)资产评估机构:广东联信资产评估土地房地产估价有限公司(二)执业评价情况(1)信披情况艾德光电成立当年即与发行人开展合作的合理性,发行人获取该客户订单... 2

-

-

-

本页Url:

-

2025-01-07-13:19 GMT . 添加到桌面浏览更方便.

-