-

01-17 16:50...不良贷款转让成交项目数量及金额分别达到359单、981.7亿元,同比增长34.96%、55.68%。惠誉评级亚太区金融机构评级董事徐雯超认为,近年来,银行新生成不良贷款保持在高位。不良贷款批量转让可加快银行处置存量不良贷款,盘活存量资产,使得银行总体不良率保持相对稳定以满足监管要求。不良转让规模创新高根据银登中心公布的... 0

-

01-16 04:40...37亿元,同比减少15.86亿元,降幅为0.47%;归属于本行股东的净利润1483.91亿元,同比增加17.89亿元,增幅1.22%。对比2024年半年报以及三季报数据可以发现,招行整体营收降幅正不断收窄。截至2024年12月31日,该行集团口径资产总额121520.00亿元,增长10.19%;不良贷款率0.95%,与... 0

-

12-14 19:50...该行深刻认识不良资产清收工作的重要性、紧迫性和严肃性,将压降不良贷款作为年度工作的重中之重,结合经营实际,充分发挥绩效考核的导向作用,科学制定风险处置推进目标,制定清收台账,增加考核权重。按照党建和业务深度融合的要求,要求所有党员主动认领清降任务,党支部每季度按时开展为期三天的“清收风暴”活动,作为支部日常工作的重要内... 0

-

12-14 13:20...有利于提升金融体系稳健性“不良贷款核减加快,长期看有利于提升金融体系稳健性。”有权威专家解读称,金融机构改革化险有序推进,商业银行不良资产处置按下“加速键”。银行业信贷资产登记流转中心披露的数据显示,三季度以来挂牌转让的不良贷款未偿本息及项目数均较上年同期显著增加。贷款核减会导致当月各项贷款余额存量减少,进而影响未来1... 0

-

12-12 18:20...”,第三季度个贷资产包中逾期1年以下的平均折扣率为12.9%;逾期1-2年的平均折扣率为8.8%;逾期2-3年的平均折扣率是4.6%;逾期3-4年的平均折扣率是3.8%;逾期4-5年的平均折扣率为3.5%;逾期5年及以上的平均折扣率是6.2%。来源:银登中心据银登网,中邮消金在12月3日发布了其第3-6期个人不良贷款(... 1

-

12-11 12:40...持股5449万股,持股比例为2.73%。在湖北银行2018年增资扩股中,桑德集团又耗资1.66亿元认购了5000万股股权。然而,2019年“桑德系”开始频现资金风波,桑德集团和其法人文一波成为被执行人,旗下股权也接连被冻结。于是,2020年12月21日,桑德集团持有的湖北银行5000万股股权被法拍,最终以1.364亿元... 1

-

-

12-11 03:50...平均折扣率竟低至0.2折,可谓是“白菜价”,也远远低于市场平均折扣率。(数据来源:银登网21世纪经济报道记者统计)据银登中心发布的《2024年三季度不良贷款转让业务统计》显示,第三季度个贷资产包中逾期1年以下,平均折扣率为12.9%;逾期1—2年的平均折扣率在8.8%;逾期2—3年的平均折扣率在4.6%;逾期3—4年的... 0

-

12-08 10:40...2折。个人不良贷款方面,以中信银行为例,其公示了一项个人消费及经营性贷款转让项目,共计889笔,未偿本金总额约0.79亿元,转让方式为线上公开竞价,起始价约0.087亿元,加价幅度5万元,起始价是未偿本金的1.1折。图片来源:中信银行公告今年四季度以来,银行加速出清不良贷款。刚刚步入12月份,就有建设银行、邮储银行、招... 0

-

12-05 14:20...中信银行厦门分行、广发银行东莞分行、金昌农商行则挂牌转让个人消费及经营性不良贷款,涉及未偿本息总额分别为3836.68万元、4.47亿元、3862.97万元,其中,广发银行东莞分行、金昌农商行相关不良资产均为重新挂牌转让。据了解,不良贷款转让试点工作自2021年开启,首批参与试点的银行仅为6家国有控股大型银行和12家全... 3

-

12-05 04:20...不良资产则以个人消费及经营性贷款、信用卡透支等为主。11月28日,江苏银行发布2024年第8期个人不良贷款转让项目不良贷款转让公告。包括44.33万笔资产,均为信用贷款,涉及9万余户借款人,未偿本息总额达到20.37亿元。个人不良资产包采用线上公开竞价方式转让,起始价低至1.58亿元,不足未偿本息总额的一折。记者注意到... 0

-

12-04 18:30...已有大连银行、中信银行、建设银行、甘肃泾川农商行等10家银行其及分支机构发布了21份转让公告。未偿付本息金额最大的一单来自建行辽宁省分行,这笔来自房地产业的不良贷款金额约为5.49亿元。事实上,不良贷款转让正在整体加速。从银登网公开的统计数据来看,近两年来,不良资产转让业务量每年都呈现出逐季度增加的趋势。去年四季度,不... 2

-

12-03 23:30...首开了国内城商行“A+H”股上市的先河。目前,A股上市的商业银行共计有42家,42家上市的商业银行中,郑州银行的股价目前是最低的。数据显示,截至2024年12月3日收盘,郑州银行的股价为2.18元/股,最新总市值为198.2亿元。市场除了关注郑州银行的股价外,还关注郑州银行的分红情况。梳理郑州银行上市以来的分红情况(包... 0

-

-

11-25 14:40...股份制商业银行和农村商业银行的净息差环比持平。可以看到,民营银行的净息差环比降幅较大。实际上,拉长时间范围来看,今年以来,商业银行的净息差降幅收窄之际,民营银行的净息差降幅整体仍要高于行业平均水平。二季度,商业银行的净息差环比持平,民营银行的净息差环比下降0.11个百分点;三季度,民营银行的净息差继续承压,但降幅较二季... 1

-

11-24 21:10...56%,较上季末基本持平。数据显示,银行业和保险业金融服务持续加强。2024年三季度末,银行业金融机构用于小微企业的贷款余额79.8万亿元,其中单户授信总额1000万元及以下的普惠型小微企业贷款余额32.6万亿元,同比增长14.7%。2024年前三季度,保险公司原保险保费收入4.79万亿元,同比增长7.2%;赔款与给付... 0

-

11-17 03:30...拟转让资产的本金、利息、罚息等债权金额合计约为人民币145.92亿元,立刻引发了市场的关注。据了解,这145.92亿债权涉及本金约118.61亿元,其中96.67%为涉及抵质押物的债权,另外3.33%为涉及保证类债权。此外,还包含利息合计约26.72亿元,代垫司法费用合计约0.59亿元。从贷款五级分类看,该行此次转让债... 2

-

11-15 20:40...这会对银行的估值产生压制,因此这种解释有一定的合理性。但我们认为这一解释没有把握住银行估值长期破净的根本原因,对于大行长期破净的解释力度远远不够。这种解释存在的问题包括:一是最直接的,大行并非一直破净,其PB也曾长期高于1倍。按照估值隐含不良贷款率的算法,当大行估值明显高于1倍时,算出来的真实不良贷款率会小于零,这显然... 2

-

10-12 19:50...截至2022年末,盛京银行不良贷款率3.22%,而商业银行平均不良率为1.63%。行业认为,此次剥离出清的风险资产中,恒大仍然占有相当大比例。盛京银行表示,此次出售之后,预计资本充足率有所提高,并能降低不良贷款率。但辽宁资产购买不良资产时,使出了“神操作”。它找银行开了一个白条,以一笔年利率为2.25%;初始期限为15... 3

-

09-01 22:00...湖北银行贷款总额24,546,498万元,其中,正常类贷款余额23,313,577万元,关注类贷款余额748,912万元,不良贷款余额484,009万元。不良贷款率1.97%,实际保有贷款损失准备余额1,042,972万元。截至2022年6月末,湖北银行贷款总额20,523,335.28万元,其中,正常类贷款余额19,... 2

-

-

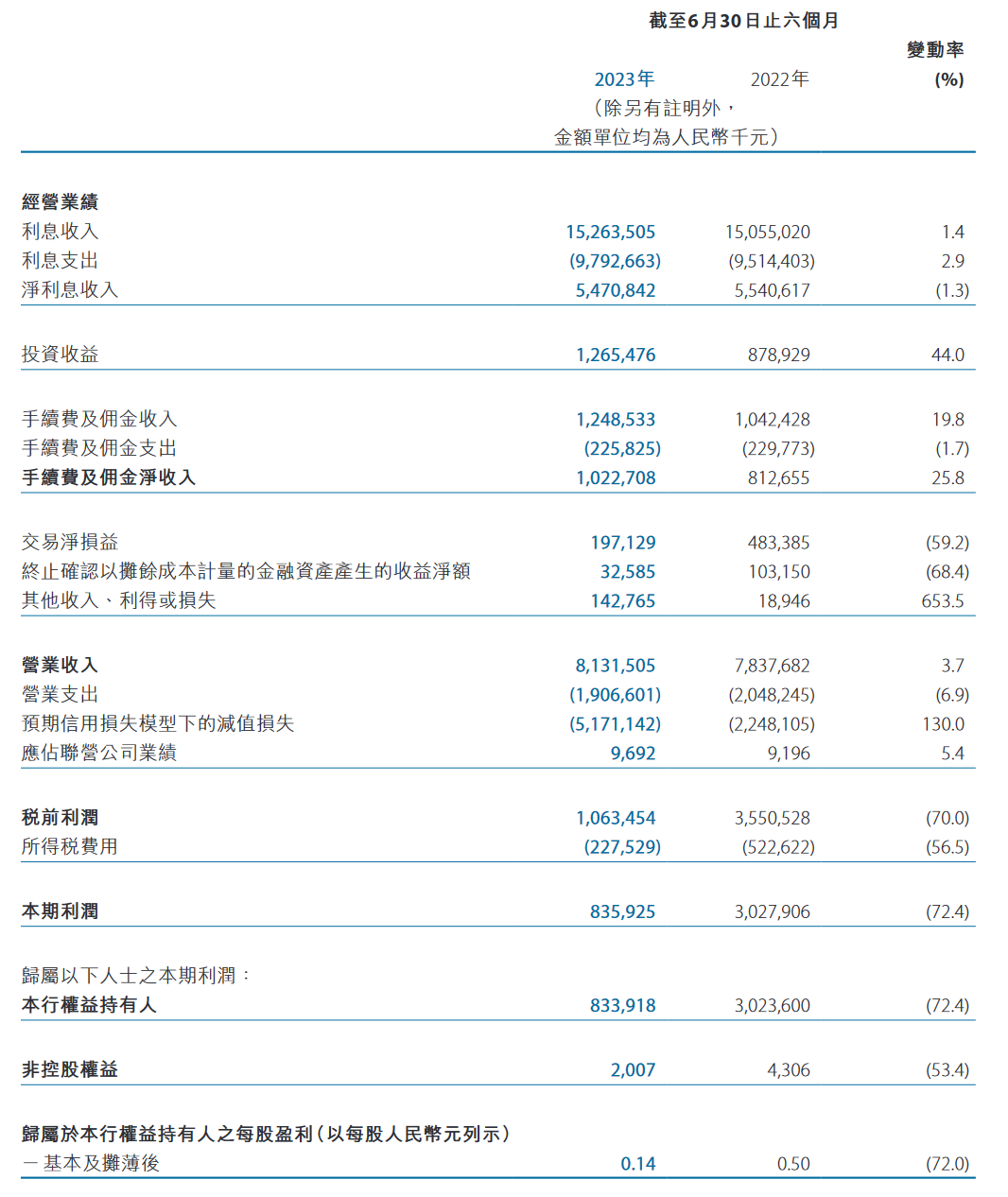

08-30 13:50...受经济运行面临新的困难挑战和外部环境复杂严峻等因素影响,按照审慎性和及时性原则,该行加大不良资产拨备计提力度,报告期内累计计提各类信用减值损失51.7亿元,同比增加130%。从主要盈利能力指标来看,天津银行报告期内净息差略有回升,但平均总资产回报率明显下降。上半年,天津银行平均总资产回报率为0.22%,同比下降0.60... 5

-

08-30 07:40...其营收增长大多来自于利息净收入。齐鲁银行上半年实现利息净收入44.99亿元,同比增长11.57%;占营业收入比重为74.04%,同比增加0.45个百分点。利息收入的主要构成部分为发放贷款和垫款、金融投资。此外,上半年,齐鲁银行实现其他非利息收益9.34亿元,同比增长64.36%,主要是公允价值变动损益增加。相比之下,占... 4

-

08-26 18:40...光大银行的不良率和不良贷款“双升”。截至6月末,该行不良贷款余额488.21亿元,比上年末增加41.47亿元;不良贷款率1.30%,比上年末上升0.05个百分点;关注类贷款率1.86%,比上年末上升0.02个百分点。其拨备覆盖率188.56%,比上年末上升0.63个百分点。以量补价应对息差压力对营收与利息净收入下滑,光... 3

-

08-25 20:00...截至报告期末,中信银行资产总额88332.97亿元,比上年末增长3.34%;贷款及垫款总额(不含应计利息)53801.01亿元,比上年末增长4.41%;客户存款总额(不含应计利息)55346.83亿元,比上年末增长8.54%。据悉,中信银行积极服务支持实体经济,加大对重点领域、重点区域的资产投放,绿色信贷、战略新兴产业... 4

-

-

-

本页Url:

-

2025-01-18-10:20 GMT . 添加到桌面浏览更方便.

-