-

02-15 21:20...分部门看,住户贷款增加4438亿元,其中,短期贷款减少497亿元,中长期贷款增加4935亿元;企(事)业单位贷款增加4.78万亿元,其中,短期贷款增加1.74万亿元,中长期贷款增加3.46万亿元,票据融资减少5149亿元;非银行业金融机构贷款减少2008亿元。1月末,外币贷款余额5348亿美元,同比下降19.9%。1月... 0

-

02-15 18:10...因为从2月11日起,这家银行下调了美元存款利率。一般来说,外资银行美元存款的利率较有吸引力。记者注意到,首都银行春节前美元存款3个月、6个月、12个月的存款利率分别是4.6%、4.5%、4.4%。而首都银行最新公布的2月10日至2月14日的美元存款利率,3个月、6个月、12个月下调到4.3%、4.3%、4.05%,下调... 0

-

02-15 15:10...达到了18.04万亿美元。这一增长主要得益于抵押贷款的稳健表现和信用卡余额的增加,尽管随着利率上升和汽车价格上涨,汽车贷款压力开始显现。报告指出,“消费者在家庭债务方面保持较好状态,尤其是抵押贷款的表现较为稳定。”然而,GTC泽汇资本表示,随着汽车价格的攀升以及利率的上调,汽车贷款的月供负担也随之增加,对各收入层次和信... 0

-

02-15 15:10...该产品3个月期个人美元存款利率从4.3%下调至2.1%;1年期产品利率从4.0%下调至2.5%,起存金额均为3000美元。京惠存美元存款产品利率也在2月初下调,1年期利率为3.0%,起存金额5000美元。此外,、也纷纷下架了利率超过4%的美元定期存款产品。江苏银行手机银行App显示,该行享赢宝美元存款产品一年期、六个月... 0

-

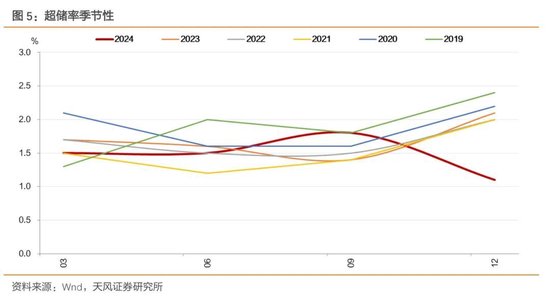

02-15 15:10...2024年的大多数时间,央行向银行投放规模均符合季节性规律,仅12月与季节性规律产生明显背离。从这一行为对央行总资产的拉动来看,截至2024年11月该行为对央行总资产的拉动仍有0.2%,12月急转直下至-6.4%。这似乎意味着央行的缩表并非全年的动作,而是12月的单月扰动。3、看高频:央行向银行投放(对其他存款性公司债... 0

-

02-15 15:10...央行明确可能进一步完善存款准备金制度,方向可能是扩充纳入准备金的资产品种和范围。一方面是银行准备金率已经不高了,另一方面是超储率低可能限制商业银行对实体的支持程度。风险提示:基本面数据超预期,海外经济超预期,增量政策超预期报告目录2月13日,央行发布2024年第四季度货币政策执行报告(下称“四季度货政报告”),市场主要... 0

-

-

02-15 15:10...74万亿元,中长期贷款增加3.46万亿元,票据融资减少5149亿元;非银行业金融机构贷款减少2008亿元。1月末,外币贷款余额5348亿美元,同比下降19.9%。1月份外币贷款减少73亿美元。三、1月份人民币存款增加4.32万亿元1月末,本外币存款余额312.95万亿元,同比增长5.9%。月末人民币存款余额306.55... 0

-

02-15 15:00...浦发银行一家支行的工作人员面对记者咨询时表示,该行消费贷最高额度为50万元,最低利率低于3%,但具体申请下来的额度和利率因人而异。家住海曙的严先生最近就收到了银行消费贷下调的短信,这让节后准备装修新房的他颇为心动。除了购买建材,严先生还想趁着国补优惠一次性把大家电买齐。一次性配齐厨卫家电,选择高一档的品质的话,算下来总... 0

-

02-15 12:00...同样是在小红书上看到相关笔记才开卡的。记者还从北京银行了解到,“小京卡”不仅支持免费定制卡面,还支持卡号后四位个性化自选定制,父母可以登录自己的手机银行关联子女的小京卡,实现账户查询、产品购买等功能。截至目前,北京银行“小京卡”客户已突破200万户。北京银行网点工作人员告诉记者,北京银行每周五都会举办家庭权益日活动,家... 0

-

02-15 11:50...1个月期、3个月期、6个月期、1年期的年化利率分别由0.48%、0.87%、1.18%、1.38%下调至0.25%、0.40%、0.60%、1.00%,降幅最高达58个基点。于2月7日发布的《关于黄金账户业务调整的通告》(下称《通告》)显示,该行于2025年2月12日起调整黄金账户业务相关的利率,其中黄金账户活期年化利... 0

-

02-15 02:40...深圳宝安融兴村镇银行整存整取3年期利率调整为3%,5年期利率为3.03%。目前,国有六大行1年期、2年期、3年期、5年期的整存整取挂牌利率分别为1.1%、1.2%、1.5%、1.55%,整体来看,存款利率经过去年以来多轮下调后,已处于较低水平。近期,在社交平台,对于高利率大额存单、跨城存款的讨论热度持续较高。不少储户分... 0

-

02-15 02:30...全球投资者正在对未来的不确定性进行定价,国际金价强势走高、美元存款利率向下波动,都体现了这一点。“美联储通过暴力式拉堵利率曲线并继而‘渐进式降息’,已经对近期全球大类资产的配置逻辑产生重大影响。这种不确定性产生的明显结果,是美元指数很长一段时间维持在110高位,国际金价创下7年来新高。下调美元存款利率,也是对未来美联储... 0

-

-

02-15 02:30...但鲍威尔敦促大家保持耐心。“我们对一两个好的读数不会感到兴奋,也不会对一两个坏的读数感到紧张。”他补充道,“明天我们将得到生产者价格指数PPI,然后是个人消费支出物价指数PCE(美联储更关注的物价指标)。”当被问及在何种通胀水平下会考虑降息时,鲍威尔拒绝具体说明。“我们在核心CPI方面没有取得多大进展,我们有足够的时间... 0

-

02-15 02:30...大力整改违规手工补息,缓解银行净息差收窄约束,有效提升了利率传导效率。业内人士表示,经过多年利率市场化改革,目前我国已基本建立利率形成、调控和传导机制,多次降准降息后,利率水平也处于历史低位,将持续激发消费、投资需求。当前促进社会融资成本稳中有降仍面临一定约束,未来关键是要把握好支持实体经济和维护金融机构自身健康性的平... 0

-

02-15 02:10...年末专精特新企业贷款、普惠小微贷款同比分别增长13.0%和14.6%,继续高于全部贷款增速。人民币对一篮子货币有所升值,年末中国外汇交易中心(CFETS)人民币汇率指数较上年末上涨4.2%。下阶段,央行将进一步深化金融改革和高水平对外开放,持续推动金融高质量发展和金融强国建设,加快完善中央银行制度,进一步健全货币政策框... 0

-

02-14 22:30...美元财中社2月14日电浙商证券(601878)发布公告,2025年度第一期短期融资券已于2025年2月12日发行完毕。该融资券的计划发行总额为15亿元人民币,实际发行总额也为15亿元人民币,票面利率为1.85%,发行价格为100元/张2025-02-14浙商证券,短期融资券,2025每经AI快讯,中直股份2月14日晚间... 0

-

02-14 19:10...涉及三个月、六个月、一年、二年、三年、五年等不同期限的存款。其中,20万元以下的三个月、六个月、三年期存款利率分别为1.05%、1.25%、1.90%,20万元及以上的三个月、六个月、三年期存款利率分别为1.20%、1.40%、1.95%。一年期、二年期的存款利率以起存金额5万元作为分界线划分了不同的利率档次。图片来源... 0

-

02-14 18:40...出现这一现象的原因主要是春节后央行持续实施较大规模的资金净回笼,导致市场流动性整体偏紧,与市场预期存在一定偏差。Wind数据显示,春节过后,除2月8日与2月11日外,公开市场逆回购操作均呈现净回笼状态。其中,2月5日、6日、7日、10日、12日、13日分别净回笼7165亿元、2045亿元、1003亿元、2340亿元、1... 0

-

-

02-14 18:40...、mAu(T+D)、Au(T+N2)等产品的保证金水平从10%调整至11%,下一交易日起的涨跌幅限制从9%调整为10%;Cu99.99合约保证金每手65000元调整至每手70000元。上海黄金交易所在通知中特别提醒各会员单位提高风险防范,做细做好风险应急预案,提示投资者合理控制仓位,理性投资。红星新闻记者走访发现,招商... 0

-

02-14 18:10...人民币贷款余额255.7万亿元;贷款利率明显下行,12月新发放企业贷款和个人住房贷款利率同比分别下降约40个和90个基点;信贷结构不断优化,年末专精特新企业贷款、普惠小微贷款同比分别增长13.0%和14.6%,继续高于全部贷款增速;人民币对一篮子货币有所升值,年末中国外汇交易中心(CFETS)人民币汇率指数较上年末上涨... 0

-

11-22 12:10...信达证券非银金融行业首席分析师王舫朝对《证券日报》记者表示,保险产品在预定利率从3.5%切换为3.0%的同时,监管部门还密集出台政策,对银保渠道费用进行报行合一,对开门红保费预收政策进行管控,还对短期健康险业务进行规范,使得市场对于负债端新单和价值增长产生一定担忧。尽管如此,王舫朝认为,当前金融环境有利于储蓄型产品销售... 2

-

11-21 21:00...此次利率决策得到FOMC投票委员全票支持。分析师普遍认为,美联储11月会议纪要仍会给“最后一次加息”留有悬念,留有鹰派论调,更为频繁使用“谨慎”(careful)一词。花旗银行分析师周日表示,会议纪要可能包括“表面上的鹰派言论”,即利率可能仍会走高。但“我们仍然认为美联储官员很可能结束了加息周期。”自美联储11月议息会... 5

-

-

-

本页Url:

-

2025-02-15-22:57 GMT . 添加到桌面浏览更方便.

-