2023-03-03 , 7804 , 104 , 171

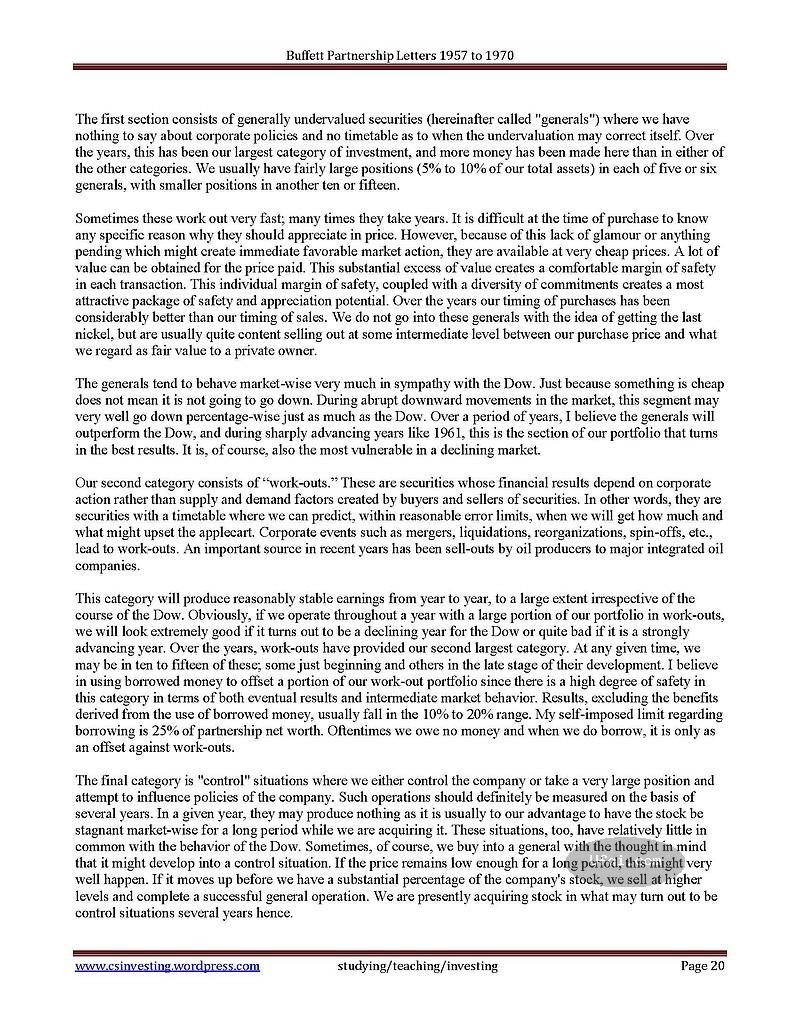

美国股神沃伦巴菲特致股东公开信--1962年:我的投资组合由三部分构成-2

Dempster Mill Manufacturing Company

我们目前正在进行对于 Dempster Mill Manufacturing Company 的控制。我们第一次买入这家公司是在五年前,作为价值被低估的股票买入的。之后我在 4 年前得以成为该公司的董事。在 1961 年八月,我们取得了主要控制权。这可以说明我们的大多数投资并不是“一夜情” 式的投资。

目前我们拥有其 70%的股份。其 10%的股份被一些合伙人持有,另外的股票持有人则只有大约 150 人,因此该股票在市场上的交易额几乎是零了。因此我们在市场上的行为将会大大影响该股票的开价。

因此,我将很有必要估计一下我们所拥有的该股票的价值。因为新的合伙人将以此价格买入该股,而原有的持有人将以此价格卖出手中的部分股票。所估算出的价格不应该是我们所期望的价格,或者是在一个热切的买入者看来值得的价格,而是如果我们在一个合理的较短的时间段卖出我们持有的股份所能获得的价格。我们所努力达成的正是去尽量实现在这种情况下的一个较高的价格,而我们对能实现此目的的前景表示乐观。

Dempster 是一个农业器具和灌溉系统的生产商。其在 1961 年的销售收入为 9 百万美元。该公司的运作只产生了名义上的利润(跟其每年的新增资本投入相比)。这反映了公司所处行业的困境和公司本身的管理不良。目前公司的资产净值约为 4.5 百万美元,约 75 美元一股。全部的流动资本约为 50 美元一股。在年末我们将每股的价格评估为 35 美元一股。我感觉这 是一个对于新旧持有人而言同样公平的价值。当然如果温和的利润能够被取得,则公司的价值应该有所提高。我们持股的成本约在 28 美元左右,如果按照 35 元的价格计算,则该公司的股票价格约在我们净资产的的 21%左右。

当然,我们这一部分资产绝不会仅仅因为 General Motors 或者是 U.S.Steel 之类的公司在以一个相对更高的价格卖出而增值。在牛市中,通过拥有控制权而实现公司的价值来赚钱要比直接买入市场的指数基金赚钱来得困难。但我同时也充分认识到在这样的市场环境中,风险比机遇要大。而上述控制公司的行为则可以在这种环境中减少我们面临的市场风险。

关于保守的问题

从上述的评论你们应该可以看出我们的投资组合是多么的保守。

很多人认为购买中长期国债或者类似的产品才算保守,但是这种投资最终可能导致投资组合的实际购买力下降。

也有许多人认为购买所谓的蓝筹股是一种保守的投资,好像只要买的是蓝筹股,就可以不用仔细考虑其市盈率或者分红的情况。我认为这种行为充满了危险。

仅仅因为很多人在一段时间内与你的看法相同,或者因为某些重要人物赞同你的观点,并不意味着你的观点就是正确的。

如果你的假设是正确的,你掌握的事实是正确的,你的推论是正确的,那么经过许多次的交易后,你将最终是正确的。

因此,通过对比我们的投资组合和市场的所谓保守的投资组合并不能够判断出我们的投资组合是否保守。判断一个投资组合是否保守只能通过对其投资方法和结果的检验来进行。

关于规模的问题

除了被问到我死了以后我们的合伙企业怎么办,我最多被问到的一个问题就是资金规模的快速增长对我们的业绩表现会有怎样的影响。

对于一些我们投资的证券而言,买入一万股比买入一百股要困难得多,有时甚至是不可能的。 因此增加的资金规模绝对不利于我们的投资结果。这种情况包括我们的 WORKOUT和一般性的投资。

然而对于以取得控制权为目的的投资而言,资金增加的影响将会是正面的。我认为随着资金的增加,我们能够把握的这类投资机会也会增多。因为一般被投资公司的规模增大,那么关注于控制它的竞争者将会大大减少。

那么总体而言到底资金的增加是好是坏呢?这个问题的答案取决于我们在特定时间段内的投资模式。而我可以确定的是,即使在 1960 年和 1961 年我们只有相等于 1957 年那样的资金规模,我们的投资业绩也不会变的更好。

一个预测一般的读者将会认为我这种做预测行为肯定是很有问题的。因为我一直避免去预测。 我的确对于未来一两年间市场的情况一无所知。

UfqiLong

我认为我们可以确定将来十年间市场会有在一年中上升 20%或者 25%的时候,也会有下降同样幅度的时候。当然更多的时候市场的波动会小于这个幅度。而对于长期投资者而言,上述的情况都是没有太大意义的。

对于任何一个较长的历史时期而言,我认为道琼斯指数应该会取得一个总体在 5%到 7%的年复合增长率(包括上市公司的分红)。

对任何一个报有超出该幅度的希望的人而言,他都会面临失望。(美国 70 年的股票长期平均收益率有西格尔统计为 6.7%)

我们的目标是在一个较长的历史时期取得超过道琼斯年均复合增长率的回报,而不关心我们是否在某一年中超越了或者低于道琼斯的表现。许多合伙人对此表现出了成度不同的赞同。

然而我希望大家能够真正的明白这一点,你们对此所表现出的赞同和理解应当不仅仅是表现在我们的表现超越市场的时候,更要在我们的表现低于市场的时候。

如果我们的表现能在长期而言战胜道琼斯指数十个百分点,我将会感到满意。

如果未来市场在一年中下跌 35%或者 40%(我个人认为这种情况是很可能在未来的十年中的某一年出现的,当然我不知道具体是哪一年),我希望我们的投资只下跌 15%或者 20%.

如果市场保持不变,我希望我们的投资能赚 10%左右。如果市场上升 20%以上,我们将挣扎着达到市场的平均水平。

在预期道琼斯的长期年均复合增长率在 5%-7%之间的话,我希望我们的增长率将会在 15%-17%之间。

上述的预期可能有些草率,而且在将来也有可能被证明是错误的。然而我认为合伙人有权利知道我的想法的预期。1961 年的情况就显然跟我预期有着很大的出入。幸好这种差异偏向 于好的一面。然而,这种差异不会总是向好的一面倾斜!

🔗 连载目录

🤖 智能推荐