2023-02-26 , 7696 , 101 , 175

[编按: 转载于 新浪网/财经, 2023-02-25. 重磅发布!巴菲特2023年致股东公开信(全文珍藏版)。 英文版原发于 https://berkshirehathaway.com/2022ar/2022ar.pdf ]

美国股神沃伦巴菲特致股东公开信-69-2023年

----

导语

----

北京时间(2023年)25日晚讯,(美国股神)巴菲特麾下的伯克希尔-哈撒韦公司刚刚在官网公布了每年一度的致股东公开信。2022全年,伯克希尔的股价连续第二年跑赢标普500指数而且幅度惊人,与2021年相比,去年巴菲特的胜利更辉煌夺目。

去年美股遭遇重击,市场标杆:标普500指数惨跌18.1%,而科技股更是惨痛损失三分之一以上,而伯克希尔得益于对石油股等的押注,股价全年上涨4.0%,凸显了伯克希尔股票的超强韧性和公司财务的稳健。

在2021年之前,伯克希尔的表现在过往一年、五年和十年的表现都跑输美股大盘,一度让部分市场人士怀疑巴菲特廉颇老矣。但是,去年美股在经历了史上最长牛市后步入熊市,让巴菲特再次上演王者归来。早在1997年,巴菲特就曾指出:

“当您阅读标题为‘投资者随着市场下跌而亏损’时,请微笑。在你的脑海中将其编辑为’当市场下跌时,撤资者会亏损 — 但是投资者会获利。’”

2008年,股神曾表示:“无论我们谈论的是袜子还是股票,我都喜欢在降价时购买优质商品。”

2016年他更指出:“广泛的恐慌情绪是您作为投资者的朋友,因为它提供了便宜货。”

巴菲特去年的出色表现无疑再度表明,既然熊市不可避免,真正的投资者就该面对熊市,努力成长于熊市、进化于熊市。

巴菲特在熊市的表现可用完美来形容,

1973年第一次石油危机时标普500指数下跌13%,巴菲特取得5%的正收益率;

次年标普500指数继续大跌20%,而巴菲特则取得6%的正收益;

1977年第二次石油危机中,标普500指数下跌8%,巴菲特取得32%的增长业绩;

1981年联储主席保罗-沃尔克采取“休克疗法”压制通胀,急速抬升利率近10%,标普500指数下跌7%,而巴菲特收益率为31.8%,跑赢大盘38.8个百分点。

而2022年的业绩更为巴菲特的战绩增添了亮眼的一笔。

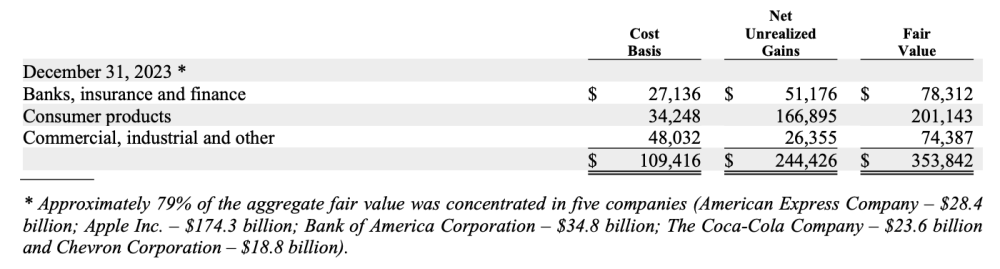

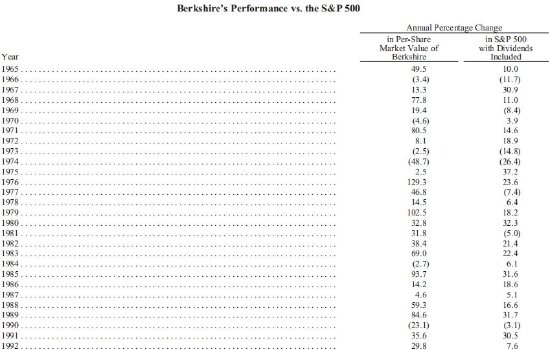

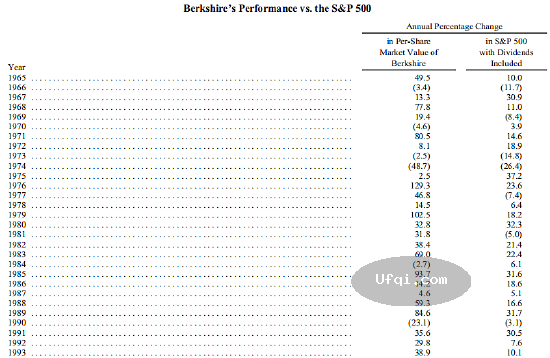

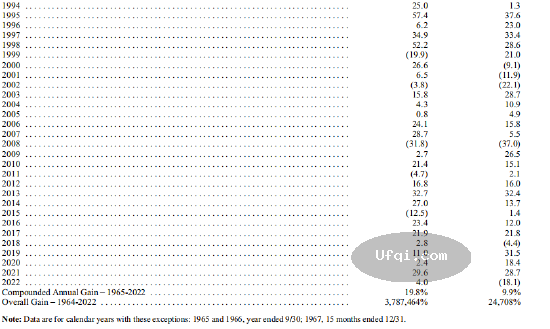

依照惯例,2023年的股东信开始还是伯克希尔的业绩与美股风向标:

标普500指数表现的对比,2022年伯克希尔每股市值的增幅大幅跑赢标普500指数22.1个百分点。

长期来看,1965-2022年,伯克希尔每股市值的复合年增长率为19.8%,明显超过标普500指数的9.9%,而1964-2022年伯克希尔的市值增长率是令人吃惊的3,787,464%,也就是37874倍多,而标普500指数为 24,708%,即超过247倍。

巴菲特致股东信首页| 对比伯克希尔的业绩与美股标杆:标普500指数的表现

上表注:表中数据为正常日历年数据,但以下的年份例外:1965年和1966年均为截至当年的9月30日,而1967年总计为15个月,结束于当年12月31日。

----

股神巴菲特给伯克希尔公司股东的一份信 正文

----

致伯克希尔哈撒韦公司股东:

查理·芒格,我的长期合作伙伴,我们的工作是管理很多人的储蓄。我们感谢他们持久的信任,这种关系往往贯穿他们成年后的大部分时间。在我写这封信的时候,我首先想到的就是那些热心的储蓄者。

一种普遍的看法是,人们选择在年轻时存钱,希望以此来维持退休后的生活水平。这一理论认为,死者死后留下的任何资产通常会留给家人,也有可能留给朋友和慈善机构。

我们的经历有所不同。我们认为,伯克希尔的个人股东基本上属于“一次储蓄,永远储蓄”的类型。虽然这些人生活得很好,但他们最终会把大部分资金捐给慈善机构。反过来,这些资金又通过旨在改善与原来的捐助者无关的许多人的生活的支出进行重新分配。有时,结果是惊人的。

金钱的处置揭示了人的本性。查理和我高兴地看到伯克希尔产生的大量资金流向公共需求,同时,我们的股东很少选择炫耀资产和王朝建设。

谁不喜欢为我们这样的股东工作呢?

我们做什么

查理和我把你在伯克希尔的存款分配给两种相关的所有权形式。首先,我们投资于我们控制的企业,通常是100%的收购。伯克希尔对这些子公司进行资本配置,并挑选出负责日常运营决策的首席执行官。在管理大型企业时,信任和规则都是必不可少的。伯克希尔对前者的强调达到了一种不同寻常的——有些人会说是极端的程度。失望在所难免。我们理解商业错误;我们对个人不端行为的容忍度为零。

在我们的第二类所有权中,我们购买公开交易的股票,通过这些股票我们被动地拥有企业的一部分。持有这些投资,我们在管理上没有发言权。

我们持有股权的目的都是,对具有长期良好经济特征和值得信赖的管理者的企业进行有意义的投资。请特别注意,我们持有公开交易的股票是基于我们对其长期经营业绩的预期,并不是因为我们把它们看作是短期买卖的工具。这一点很关键;查理和我选择的不是股票,我们选择的是公司。

这些年来,我犯了很多错误。因此,我们当前广泛投资的企业包括少数真正具有非凡经济效益的企业,许多企业享有非常好的经济特征,还有一大群企业处于边缘地位。在此过程中,我投资的一些企业已经倒闭,它们的产品不受公众欢迎。资本主义有两面性:这一体系创造了越来越多的输家,但同时提供了大量改进的商品和服务。熊彼特称这种现象为“创造性破坏”。

公开交易市场的一个优势是,偶尔可以很容易地以极好的价格买进一些极好的企业。重要的是要明白,股票交易的价格往往非常离谱,有可能是高得离谱,也有可能是低得离谱。“有效”市场只存在于教科书中。事实上,市场上的股票和债券价格常常令人困惑,投资者的行为通常只有在时过境迁后才能理解。

受控企业是另一种类型。它们的价格有时高得离谱,但几乎从来没有便宜的估值。除非受到胁迫,控股企业的所有者不会考虑以恐慌性估值出售。

现在来看,我的成绩单是合格的;在伯克希尔58年的运营中,我的大部分资本配置决策都不怎么样。在某些情况下,我的一些坏棋被大量的运气挽救了。(还记得我们从美国航空公司(USAir)和所罗门公司(Salomon)的近乎灾难中逃生吗?我确实逃脱了。)

我们令人满意的业绩来自于十几个真正正确的决策——大约每五年一个——以及一个有时被人淡忘的优势,这个优势有利于伯克希尔这样的长期投资者。让我们看一看幕后。

秘密武器

1994年8月,是的,1994年。伯克希尔完成了对我们现在持有的4亿股可口可乐收购,先后花了7年时间,总成本为13亿美元。这在当时对伯克希尔来说是一笔非常大的数目。

1994年我们从可口可乐公司获得的现金分红是7500万美元。到2022年,股息增加到7.04亿美元。成长每年都在发生,就像生日一样确定无疑。查理和我只需要兑现可口可乐的季度股息支票。我们预计分红很可能会继续增加。

UfqiLong

美国运通(American Express)的情况大致相同。伯克希尔对美国运通的收购基本上是在1995年完成的,巧合的是,它也耗资13亿美元。这项投资的年度股息从4100万美元增加到3.02亿美元。这些数字似乎极有可能增加。

这些股息收益虽然令人满意,但远非壮观。但它们带来了股价的重要收益。截至年底,我们的可口可乐投资价值为250亿美元,而美国运通的投资价值为220亿美元。现在,这两个持股分别约占伯克希尔净资产的5%,类似于很久以前的权重。

假设一下:如果我在1990年代犯了一个类似规模的投资错误,这个错误导致投资价值持平、并在2022年简单维持在13亿美元价值的错误。(这方面的一个例子是买了30年期长期债券。)那么这项令人失望的投资,现在只占伯克希尔净资产的0.3%,并将为我们每年固定提供8000万美元左右的年收入。

给投资者的教训是:繁花绚烂盛开,蓬蒿默然枯萎。随着时间的推移,只需要几个赢家就能创造奇迹。而且,是的,尽早开始并活到90多岁也是很有帮助的。

过去一年的简介

伯克希尔在2022年度过了美好的一年。公司的营业利润——我们使用通用会计原则(“GAAP”)计算的收入术语,不包括股权持有的资本收益或损失——达到了创纪录的308亿美元。查理和我专注于这个运营数据,并敦促你也这样做。GAAP数据,如果没有我们的调整,在每个报告日都会剧烈而反复无常地波动。请注意它在2022年那杂耍一般的表现,这绝不罕见:

盈利(单位为10亿美元)

----------------------------

2022年季度 运营盈利 我们需要按照公认会计准则报告的收益

1季度 7.0 5.5

2季度 9.3 43.8

3季度 7.8 2.7

4季度 6.7 18.2

当按季度甚至按照年度业绩查看时,GAAP收益具有100%的误导性。可以肯定的是,在过去的几十年里,资本收益对伯克希尔来说非常重要,我们预计它们在未来几十年将产生有意义的积极价值。但是,它们季度的波动,经常被媒体盲目地报道,完全误导了投资者。

伯克希尔在过去一年的第二项积极进展是收购了Alleghany保险,这是一家由乔·布兰登(Joe Brandon)领导的财产-意外保险公司。我之前与乔共事过,他对伯克希尔和保险业都有独到见解。Allegany为我们带来了独特的价值,因为伯克希尔雄厚的财力能让保险子公司追求持久且有价值的投资战略,这是几乎所有竞争对手都无法企及的。

在Alleghany的帮助下,我们的保险浮存金在2022年从1470亿美元增加到1640亿美元。借助严格的核保,这些资金有很大机会随着时间的推移变成无成本资金。自1967年收购首家财产-意外保险公司以来,伯克希尔已经通过收购、运营和创新将浮存金增加了8000倍。尽管没有在财报中确认,但这些浮存金对伯克希尔来说已经成为一笔非同寻常的资产。新股东可以在A-2页上阅读每年更新的解释,了解其价值。

🔗 连载目录

🤖 智能推荐