2021-03-17 , 2319 , 101 , 157

2 保险业现状与发展质量

2.1 市场端:市场规模显著扩容,从规模扩张转向质量提升

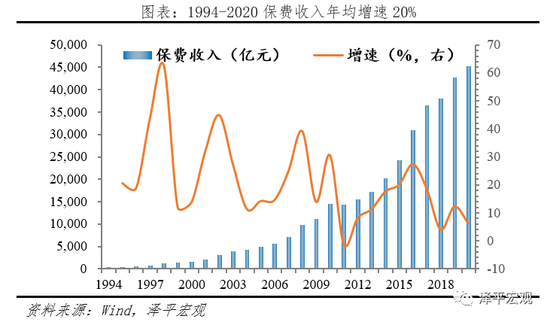

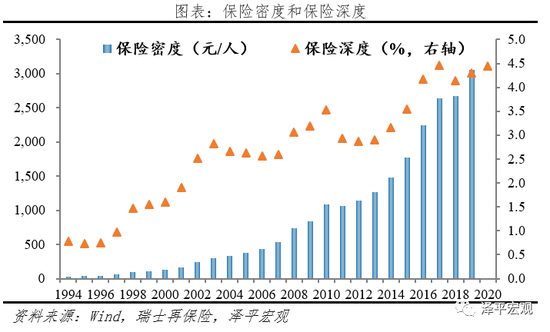

中国保险行业从无到有、从小到大,2000-2020年实现保费收入年均18%高增长,2016年首次跻身全球第二大保险市场。

保险机构从少数几家扩容至235家,涵盖保险集团13家、产险公司85家,人寿公司89家,再保险13家,此外还有保险资产管理公司、保险中介机构等多元化专业化主体。

2020年,保险业总资产达到23.3万亿元,约占金融业总资产比重6.7%。过去40多年保险行业规模快速扩张,背后驱动因素是经济高速增长、政策导向鼓励行业做大、人海战术扩张、中短期产品抢占市场……

但也滋生理赔纠纷、违规销售等问题,甚至个别保险公司偏离主业、公司治理严重缺陷,危害行业健康发展。

保费收入增速放缓,行业转型承压。十九大报告提出,我国经济发展模式从高速增长转向高质量增长。保险行业政策趋严强调“保险姓保”、代理人增速放缓、互联网保险竞争激烈,保险行业面临多重转型压力。

2018-2020年,保费收入分别实现3.92%、12.17%、6.13%的增速,保费增速下滑,行业从规模扩张转向质量提升阶段。

市场格局高度集中,大小型保险公司分化。寿险方面,前三大寿险保费市占率(CR3)从2011年54.7%降至2020年38.9%,近三年中国人寿、平安人寿、太平洋人寿位居前三。

财险方面,中国人保、平安产险、太平洋产险长期位居前三大寿险,市占率(CR3)从2011年68.9%小幅提升至2020年72.5%。

2.2 产品端:业务结构分化,保障属性提高,投资属性下降

按险种看,人身险业务基本稳健,财险业务分化较大。2020年保险业4.53万亿保费收入中,人身险3.33万亿,占比74%,同比增长7.53%,财险保费收入1.19万亿元,占26%,同比增长2.4%。

人身险中,第一大险种寿险占比71%,2020年保费收入2.39万亿元,同比增长5.4%。短期受制于代理人增长放缓、疫情展业困难等,新单增长乏力,但长期养老压力不减,发展空间仍大。

健康险占比约21%,因政策红利和疫情推升居民保障意识,继续保持13.4%高增长。意外险占比约2%,因旅游、出行等需求明显下降,意外险保费同比下降2.47%。

财产险中,第一大险种车险占比69%,近年来受新车销量下滑、车险综改等影响,同比增长仅0.7%;非车险中,健康险收入增长亮眼,同比增长32%,与国计民生相关的责任险和农业险分别保持20%、21%的高速增长;保证保险业务因信用风险大幅缩水,从原第二大险种降位第五。

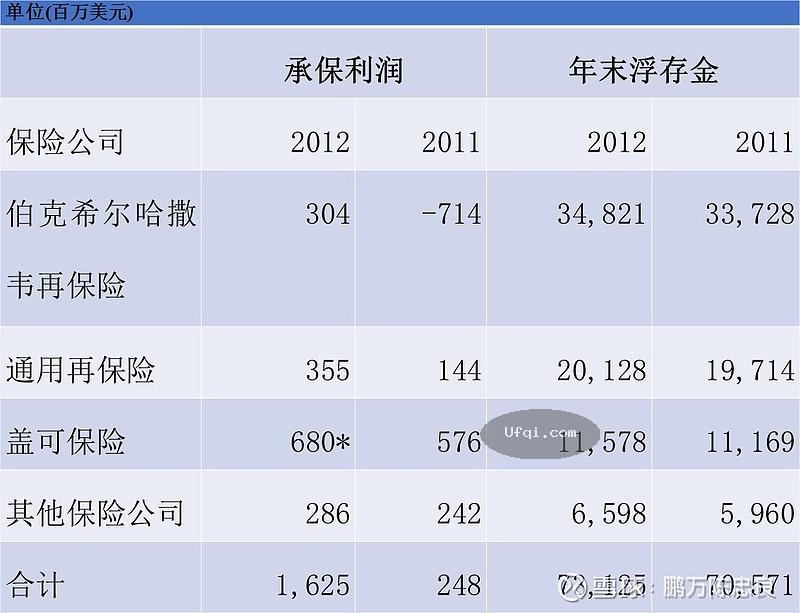

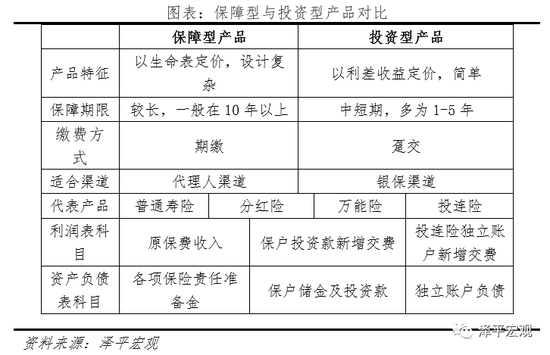

按保障类型看,产品保障属性提升,投资属性下降。保险产品兼具保障属性和投资属性。

保障型产品以生命表定价,具有期限长、期缴等特点,代表产品有定期寿险、终身寿险、疾病险、长期意外险等。

销售这类产品所得资金,记为“原保费收入”,扣除手续费和佣金后,提取保险责任准备金,计入保险负债。随着每年续交和赔付,逐步释放利润,为保险公司带来丰厚的承保利润和新业务价值。

投资型产品以利差收益定价,一般为中短期趸交产品,常见产品包括未通过重大风险测试的分红险、万能险、投连险等,不会计入“保费收入”,而会形成“保户储金及投资款 ”、“独立账户负债”,由于负债成本高,往往呈现承保亏损,新业务价值率较低。

2013-2016年,随着人身险、万能险费率上限提高,保险公司销售投资型产品为主,原保费收入份额从77%下降到63.5%,保户储金及投资款份额从22.5%大幅增加到33.9%。

2017年《中国保监会关于规范人身保险公司产品开发设计行为的通知》(134号文)引导行业发展风险保障和长期储蓄业务等,以万能险为代表的中短期理财型业务大幅收缩,保户投资款新增交费同比下降51%。截至2020年,原保费收入占80%,保户投资款新增交费占17.2%,同比下降19%。

2.3 渠道端:传统渠道转型压力大,新型渠道待破局

保险行业渠道包括个人代理、银保渠道、直销渠道等,受政策导向和产品结构影响大。近年来呈现个代渠道占比提高、银保渠道压缩,2020年分别占57%和30%。

个人代理渠道通过代理人一对一详细推介,适合长期保障型产品销售。个代渠道与代理人数量和人均产能有关。

2015年代理人资格考试取消,代理人数量从2014年325万人增至2019年912万人,加之2016年政策鼓励长期险的催化,代理人渠道急速扩张,贡献保费占比从2016年46%大幅增至2018年59%。

但2018年后人力增长放缓,2020年上半年代理人增速出现-0.2%负增长,人海战术边际效应递减,各大险企从“数量增长”向“质量增长”转变,注重提高人均产能。

UfqiLong

银保渠道适合销售中短期投资型产品,易于包装为理财在银行渠道广泛销售。2016-2018年份额从44%大幅缩水至31%,2019年因政策适度放宽5年以上两全保险,银保渠道份额企稳,2020年恢复到32%。

直销渠道包括互联网、电销等方式,保费收入占比维持在 7%-8%。互联网渠道操作简单、客户体验好,适合线上场景的低价产品,如意外险、旅行险、百万医疗险推广,2019年互联网保费约2696.3亿元,占比6.3%,总体规模不大。

2.4 投资端:长端利率下行压制投资收益率,另类资产偏好提升

保险资金规模稳步提升。保险投资需满足保险资金具有负债性、长期性和稳定性,其特性决定了保险资金投资期限匹配、收益覆盖、稳健安全三大原则。

2013-2020年,我国保险资金运用余额从7.7万亿增至21.68万亿,年化增速16%,已经成为继公募基金之外的第二大机构投资者。

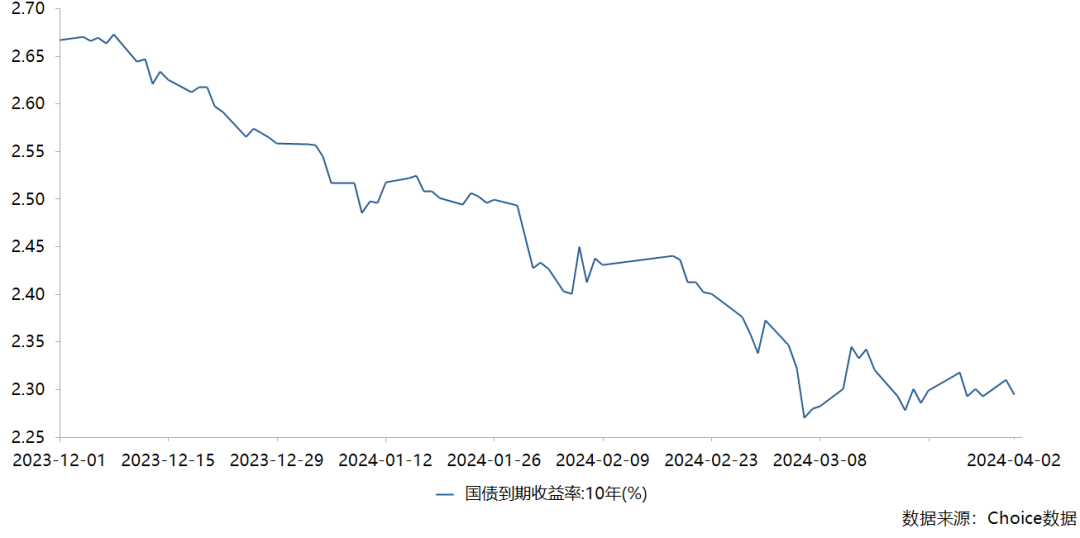

大类资产配置上,权益和另类资产占比提升。截至2020年,银行存款、债券、股票、基金、投资性房地产占比分别为12%、37%、9%、5%、1%。从趋势来看,2013-2020年,以银行存款、债券为代表的固定收益类资产占比从73%下降至49%,主要因为长端利率下行,固收类资产对利率敏感,10年期国债收益率趋势性下行将长期拖累险资投资收益,故降低固收比例,缩小利率风险敞口。

股票及基金投资从10%提高至14%,主要受益于政策鼓励险资为资本市场注入长期资金,提升投资收益率,增厚利润。

其他投资占比从17%增至38%,其中不乏基建、不动产等另类资产,一方面能够有效提升保险资金投资结构、优化收益、拉长久期,另一方面能够支持基建等国家建设项目,提供稳定资金来源。

投资收益率上,与长端利率和资本市场表现高度相关,较为稳健。险资负债期限长、呈现刚性,而资产端面临长端利率下行、权益市场波动大等压力,因此往往“长钱短配”,投资久期缺口达6-7年,如何多元投资、分散风险、收益匹配成为重要课题。

2020年险资累计年化收益率达5.4%,为三年以来新高,受益于长端利率回升和权益市场牛市,

2020年险资投资股票和基金收益率分别达到10.87%和12.19%。

🔗 连载目录

🤖 智能推荐